Costo del Seguro de Préstamo Hipotecario para Seniors en España: El Verdadero Desafío y el Límite de Edad de 75 Años

Introducción

Adquirir una propiedad para la jubilación bajo el sol es un proyecto vital importante. España, con su clima y calidad de vida, es un destino privilegiado. Sin embargo, al financiar esta compra, los compradores "seniors" (generalmente de 55 años o más) se enfrentan a una compleja realidad financiera. La cuestión no es solo si se puede obtener un préstamo, sino a qué precio y, sobre todo, hasta cuándo.

Como expertos en financiación inmobiliaria para no residentes en España, debemos aclarar dos mitos. En primer lugar, el coste del seguro de vida del préstamo no es el único obstáculo; aunque aumenta con la edad, el verdadero desafío reside en otro lugar. El verdadero freno es el límite de edad para la finalización del reembolso, fijado por la mayoría de los bancos españoles en 75 años. Este artículo analiza el coste real y las limitaciones de la financiación para seniors en España.

El Verdadero Obstáculo: La Regla del Límite de Edad de 75 Años

Esta es la regla de oro que prevalece sobre todas las demás: la mayoría de los bancos españoles (Sabadell, CaixaBank, BBVA...) exigen que el prestatario haya reembolsado íntegramente su préstamo hipotecario antes de cumplir los 75 años. Algunas pocas entidades pueden extenderse hasta los 80 años, pero 75 años es la norma del mercado.

Esta regla tiene una consecuencia directa y mecánica: reduce drásticamente la duración de su préstamo. Cuanto más tarde se solicite el préstamo, más corto será el plazo de amortización. Un plazo corto implica una cuota mensual más alta, la cual debe respetar la tasa máxima de endeudamiento del 30-35% de sus ingresos.

El impacto de la edad en la duración del préstamo: el efecto tijera

Para la compra de una propiedad, un plazo de préstamo corto suele ser un obstáculo más significativo que el propio tipo de interés. Aquí presentamos el efecto "tijera" de la regla de los 75 años sobre la duración máxima de su préstamo (plazo de amortización).

| Su Edad Actual | Duración Máxima del Préstamo | Consecuencia |

|---|---|---|

| 60 años | 15 años | Cuotas manejables. |

| 65 años | 10 años | Cuotas elevadas, capacidad de endeudamiento reducida. |

| 68 años | 7 años | Cuotas muy elevadas, préstamo a menudo denegado (superado el límite de endeudamiento). |

| 70 años o más | 5 años o menos | Obtención de un préstamo hipotecario clásico casi imposible. |

El Coste Real: El Seguro de Vida para Seniors (Coste y Cálculo)

El segundo obstáculo es el coste del seguro de vida por fallecimiento e invalidez (Seguro de Vida). Aunque no es legalmente obligatorio (a diferencia del seguro de hogar), es exigido por el banco para garantizar el préstamo. Su coste se calcula en función de su edad, su estado de salud y el capital solicitado.

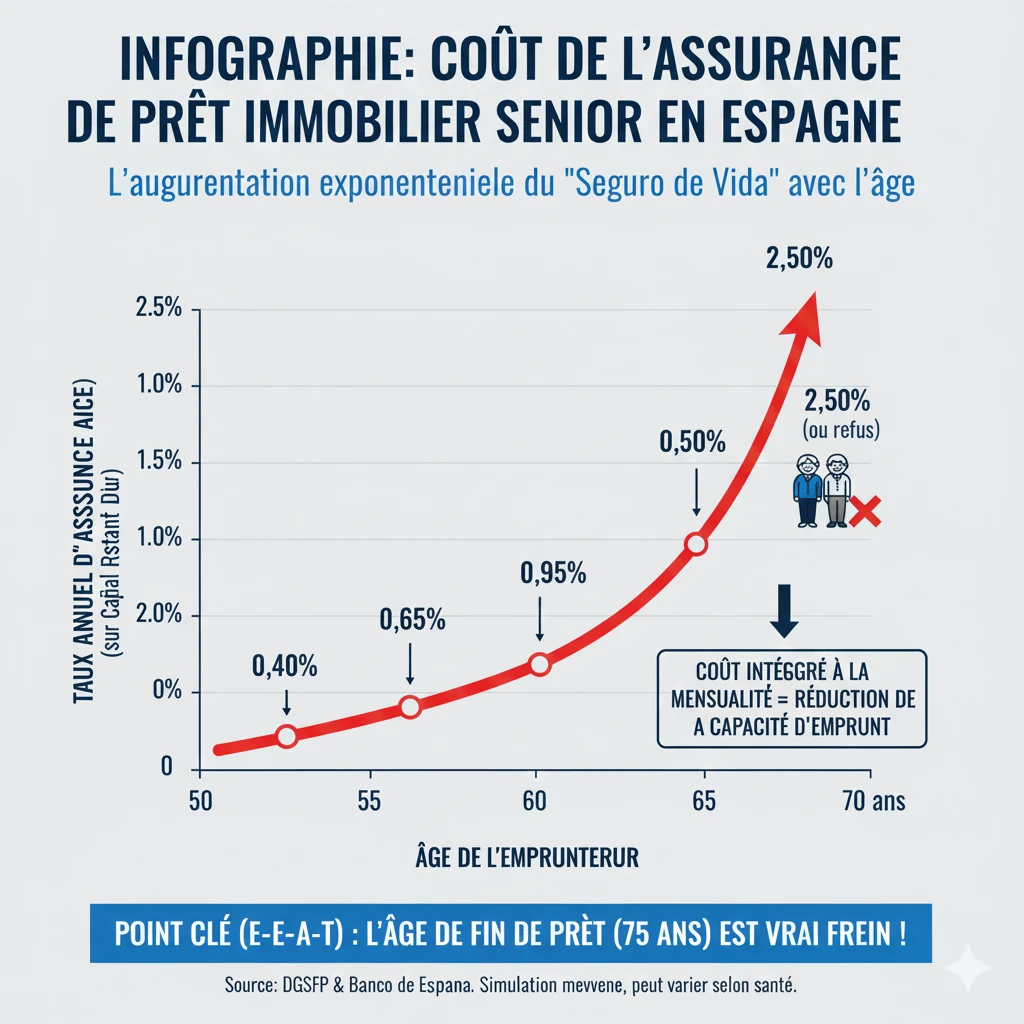

Para los seniors, este coste no es insignificante y aumenta de forma exponencial. Se integra directamente en su cuota mensual (TAE) y, por lo tanto, afecta a su tasa de endeudamiento.

La trampa de la "Prima Única Financiada"

Muchos bancos españoles ofrecen a los seniors pagar el seguro de una sola vez a través de una "Prima Única". Le proponen incluirla en el capital solicitado. Esta es una muy mala solución:

- Aumento del capital: Si usted solicita 100.000 € y el seguro cuesta 15.000 €, el banco le concede un préstamo de 115.000 €.

- Intereses sobre el seguro: ¡Usted paga intereses (el tipo de interés del préstamo) sobre el coste de su seguro durante todo el plazo!

Nuestro consejo de experto: Exija siempre un pago con prima anual (Prima Anual), incluso si el banco insiste en venderle su seguro "interno" con prima única.

| Franja de Edad | Costo Anual Promedio Estimado |

|---|---|

| 50-55 años | 0,40% - 0,60% |

| 56-60 años | 0,65% - 0,90% |

| 61-65 años | 0,95% - 1,40% |

| 66-70 años | 1,50% - 2,50% (o denegación) |

¿Qué soluciones existen para solicitar un préstamo en la jubilación?

Ante la doble limitación de la edad (75 años) y el coste del seguro, las soluciones para los jubilados se centran en reducir el riesgo para el banco.

- Aumentar la aportación inicial (Entrada)

Es la solución más sencilla. Como no residente, la aportación mínima es del 30% (+12% de gastos). Como senior, una aportación del 50% o 60% reduce el capital solicitado. Un capital menor a corto plazo (10 años) puede generar una cuota mensual que respete su tasa de endeudamiento. - El Co-prestatario (Cotitular)

Es la solución más eficaz. Si solicita el préstamo con un hijo (o un tercero) más joven, el banco calculará la duración del préstamo en función de la edad del co-prestatario más joven. Si su hija tiene 40 años, podrá volver a pedir un préstamo a 20 o 25 años, lo que reducirá drásticamente la cuota mensual. - La Pignoración

Si el seguro es denegado o prohibitivo, puede proponer al banco pignorar (bloquear) una suma de dinero (por ejemplo, en un seguro de vida o una cuenta de valores) como garantía. Si usted fallece, el banco hará uso de ese capital bloqueado.

El caso de la "Hipoteca Inversa"

Atención, la 'Hipoteca Inversa' no es un préstamo para adquirir un bien. Es un producto destinado a seniors (generalmente +65 años) que ya son propietarios de su vivienda en España (sin crédito) y que desean recibir una renta mensual hipotecando su propia casa.

Recurso Oficial

La normativa de los seguros vinculados a los préstamos hipotecarios es supervisada en España por la DGSFP (Dirección General de Seguros y Fondos de Pensiones) y el Banco de España. Puede consultar sus derechos como consumidor en su portal.

Conclusión

Obtener un préstamo en España durante la jubilación es un desafío, pero no insuperable si el proyecto está bien estructurado. El verdadero obstáculo no es tanto el coste del seguro de préstamo, aunque sea elevado, sino la edad límite de 75 años impuesta por los bancos.

Esta limitación reduce mecánicamente su plazo de amortización, haciendo que las cuotas mensuales se disparen por encima del umbral de endeudamiento permitido. Nuestra experiencia demuestra que las dos únicas soluciones viables para una compra por parte de seniors son reducir el capital solicitado mediante una aportación inicial significativa (más del 50%) o añadir un co-prestatario más joven para alargar la duración del préstamo.

¿Es viable su financiación senior?

Aproveche las oportunidades del mercado. Hablemos de su proyecto.

Índice del artículo

- Introducción

- El Verdadero Obstáculo: La Regla del Límite de Edad de 75 Años

- El impacto de la edad en la duración del préstamo: el efecto tijera

- El Coste Real: El Seguro de Vida para Seniors (Coste y Cálculo)

- La trampa de la "Prima Única Financiada"

- ¿Qué soluciones existen para solicitar un préstamo en la jubilación?

- Conclusión

FAQ: Obtener una hipoteca en España siendo jubilado (Préstamo Senior)

Nuestros expertos abordan los desafíos de la edad límite (75 años) y el coste del seguro.

El verdadero obstáculo no es el coste del seguro, sino la edad límite para la finalización del reembolso. La mayoría de los bancos españoles exigen que el préstamo esté totalmente reembolsado antes de su 75º cumpleaños.

Es la regla de oro del mercado hipotecario para jubilados en España. Los bancos (Sabadell, CaixaBank, BBVA...) calculan la duración de su préstamo para asegurarse de que su última cuota mensual se pague antes de que cumpla los 75 años. Algunos bancos, muy pocos, pueden extenderse hasta los 80 años, pero los 75 años es la norma.

La duración máxima de su préstamo será de 10 años (75 años - 65 años = 10 años). Si tiene 68 años, la duración máxima se reduce a 7 años.

Porque una duración de reembolso corta implica una cuota mensual mecánicamente más alta. Esta cuota mensual elevada puede superar la tasa de endeudamiento máxima autorizada por el banco (generalmente 30-35% de sus ingresos), lo que puede llevar a una denegación del préstamo.

Es casi imposible. A los 70 años, la duración máxima sería de 5 años, generando cuotas mensuales tan elevadas que la tasa de endeudamiento casi siempre se supera.

Es el segundo obstáculo, pero no el principal. Su coste es elevado e influye en la tasa de endeudamiento, pero el bloqueo principal sigue siendo la duración del préstamo impuesta por la regla de los 75 años.

El coste aumenta exponencialmente con la edad. Se estima que, entre los 61 y 65 años, la tasa anual promedio se sitúa entre el 0,95% y el 1,40% del capital pendiente de amortizar. Entre los 66 y 70 años, puede ascender del 1,50% al 2,50% anual, e incluso dar lugar a una denegación del seguro.

No, no es legalmente obligatorio (a diferencia del seguro de hogar). Sin embargo, es exigido en la práctica por el banco para garantizar el préstamo en caso de fallecimiento o invalidez.

Es una "trampa" ofrecida por muchos bancos españoles. Le proponen pagar el seguro en una sola vez (Prima Única) y incluir este importe en el capital de su hipoteca.

Es una muy mala solución porque paga intereses sobre el coste de su seguro. Si pide una hipoteca de 100.000 € y el seguro cuesta 15.000 €, el banco le presta 115.000 € y usted paga intereses sobre la totalidad de esa suma.

Debe exigir un pago con una prima anual. Usted paga el seguro cada año, su coste se calcula sobre el capital pendiente de amortizar (y, por lo tanto, disminuye con el tiempo) y no paga intereses sobre el coste del seguro.

El artículo identifica tres soluciones principales:

-

Aumentar el capital inicial (Aportación inicial) : Tratar de aportar el 50% o el 60% para reducir el capital hipotecado.

-

Añadir un co-titular (Co-prestatario) : Pedir la hipoteca con una persona más joven (ej: un hijo).

-

La Pignoración: Bloquear una suma de dinero (ej: seguro de ahorro o de vida) como garantía si el seguro es denegado.

La solución más eficaz es añadir un co-titular más joven. El banco calculará la duración máxima del préstamo basándose en la edad del co-titular más joven, lo que le permitirá obtener una hipoteca a 20 o 25 años y reducir drásticamente las cuotas mensuales.

Mientras que un no residente "estándar" debe aportar el 30% del capital inicial (+ gastos), se aconseja a un comprador jubilado intentar alcanzar una aportación del 50% o 60%. Esto reduce el importe de la hipoteca, y la cuota mensual (incluso a 10 años) puede entonces ajustarse al 35% de endeudamiento autorizado.

No. El artículo es claro: la "Hipoteca Inversa" no es un préstamo para comprar un inmueble. Es un producto financiero para jubilados que ya son propietarios de su vivienda en España y que desean recibir una renta hipotecando ese bien.