Būsto paskola Ispanijoje: 50% įsiskolinimo rodiklis? Mitas ar realybė?

Įvadas

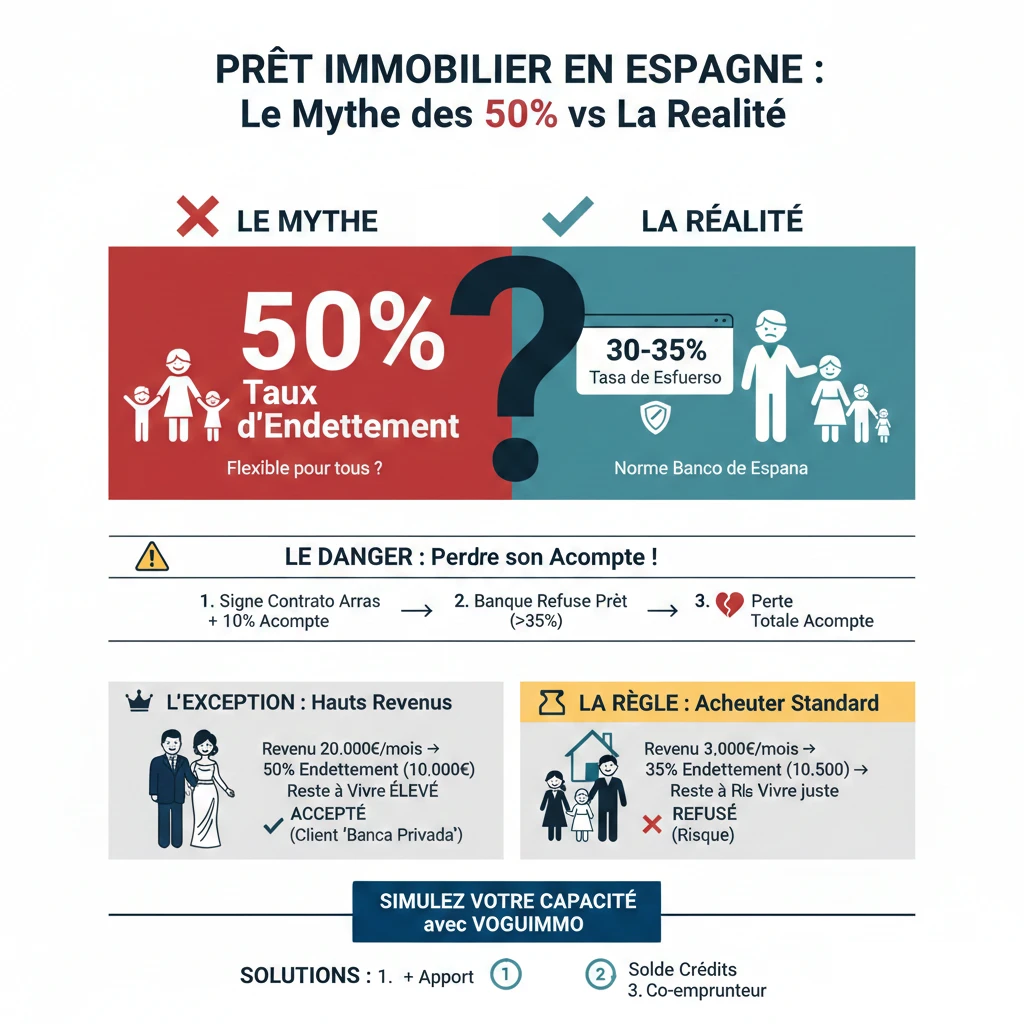

Galbūt girdėjote, kad Ispanijos bankai yra „lankstesni“ nei Prancūzijos bankai ir kad juose įprasta gauti būsto paskolą su 50% įsiskolinimo rodikliu. Prancūzijoje HCSF (Finansinio stabilumo aukštoji taryba) nustatyta griežta 35% norma, įskaitant draudimą. Šis tariamas skirtumas vilioja daugelį investuotojų, tačiau tai labiau mitas nei realybė 99% pirkėjų. Tai kritinė finansinė tema, kuri nusipelno jūsų visiško dėmesio.

Būdami finansavimo Ispanijoje ekspertai, matome, kaip pirkėjai, remdamiesi šiuo klaidingu įsitikinimu, prisiima didžiulę riziką. Pavojus? Pasirašyti „Contrato de Arras“ (pirkimo-pardavimo sutarties preliminariąją sutartį) ir sumokėti 10% avansą, manant, kad bus gauta paskola su 50% įsiskolinimo rodikliu, o vėliau susidurti su finansavimo atmetimu ir prarasti visą avansą. Realybė tokia, kad Ispanijos norma yra tokia pat atsargi kaip ir Prancūzijos: ji svyruoja tarp 30% ir 35%.

Auksinė taisyklė Ispanijoje: „Tasa de Esfuerzo“ 30-35%

Pamirškite 50% mitą. Vienintelis skaičius, kuris svarbus Ispanijos mažmeninės prekybos bankui (Sabadell, CaixaBank, BBVA, Santander...), yra jūsų „Tasa de Esfuerzo“ (pastangų rodiklis), atitinkantis mūsų įsiskolinimo rodiklį.

Kas yra „Tasa de Esfuerzo“?

Tai jūsų mėnesinių grynųjų pajamų procentas, skiriamas visų jūsų skolų grąžinimui. Siekiant apsaugoti finansų sistemą ir skolininkus, Ispanijos bankas (Banco de España), reguliavimo institucija, primygtinai rekomenduoja bankams neviršyti 30–35% slenksčio. Šis atsargumas yra tiesioginė 2008 m. finansų krizės, kuri stipriai smogė Ispanijai, pamoka.

Kaip Ispanijos bankai apskaičiuoja šį rodiklį?

Skaičiavimas paprastas, bet griežtas. Bankas sudeda visas jūsų išlaidas ir padalija jas iš visų jūsų stabilių pajamų.

- Atsižvelgiamos pajamos: Grynieji atlyginimai (nuolatinės sutartys, valstybės tarnautojai), pensijos (labai vertinamas profilis dėl stabilumo), nuomos pajamos (paprastai svertinės, bankas atsižvelgia tik į 70–80% gautos nuomos).

- Atsižvelgiamos skolos: Absoliučiai VISOS jūsų pasaulinės skolos. Tai apima jūsų būsto paskolas Prancūzijoje ar Belgijoje, automobilių kreditus, vartojimo paskolas, alimentus ir, žinoma, naują mėnesinę įmoką už būsimą Ispanijos paskolą.

| Skolininko profilis | Mėnesinės grynosios pajamos | Esamos skolos (Prancūzija) | Maksimali mėnesinė įmoka, prieinama Ispanijai |

|---|---|---|---|

| Pora A | 4 000 € | 500 € (Automobilio paskola) | (4000 € x 0.35) - 500 € = 900 € / mėn. |

| Pora B | 6 000 € | 1 000 € (Būsto paskola FR) | (6000 € x 0.35) - 1000 € = 1 100 € / mėn. |

Kodėl 50% yra (labai) reta išimtis, o ne taisyklė

Taigi, iš kur kilo šis 50% mitas? Jis atsirado dėl painiavos tarp „Retail Banking“ (mažmeninės bankininkystės) ir „Private Banking“ (privačios bankininkystės). 99% pirkėjų taikoma 35% taisyklė. 50% išimtis taikoma tik labai didelių pajamų asmenims ir tik dėl kitokio skaičiavimo.

Tikrasis banko skaičiavimas: „Likutis pragyvenimui“ (El „Sobrante“)

Bankui labiau nei įsiskolinimo procentas rūpi „likutis pragyvenimui“ (ispaniškai vadinamas „sobrante“ arba „remanente“): kiek jums lieka eurų, sumokėjus visas išlaidas?

Eksperto pagrindinė koncepcija

50% rodiklis nuo 3 000 € pajamų palieka tik 1 500 € pragyvenimui. Tai per didelė mokėjimo įsipareigojimų nevykdymo rizika bankui.

Priešingai, 50% rodiklis nuo 20 000 € pajamų palieka 10 000 € pragyvenimui. Mokėjimo įsipareigojimų nevykdymo rizika yra nulinė. Tai vienintelė situacija, kai didelis įsiskolinimo rodiklis yra įmanomas.

Išimtis: „Banca Privada“ (Privataus banko) klientas

Jei turite labai didelį finansinį turtą (paprastai daugiau nei 500 000 € arba 1 000 000 € aktyvų), jūs nebesate mažmeninės agentūros klientas, o esate „Banca Privada“ klientas. Taisyklės skiriasi. Bankas gali sutikti su 50% įsiskolinimu, nes rizika padengta ne tik jūsų pajamomis, bet ir jūsų turtu (kuris gali būti įkeistas arba „pignorado“ kaip garantas).

| Kliento profilis | Grynosios pajamos / mėn. | Tikslinis įsiskolinimo rodiklis | „Likutis pragyvenimui“ | Banko sprendimas |

|---|---|---|---|---|

| Standartinis pirkėjas | 3 500 € | 35% (1 225 €) | 2 275 € | Priimta (jei > slenksčio) |

| Standartinis pirkėjas | 3 500 € | 50% (1 750 €) | 1 750 € | Atmesta (likutis pragyvenimui per mažas) |

| „Banca Privada“ klientas | 15 000 € | 50% (7 500 €) | 7 500 € | Priimta (didelis likutis pragyvenimui) |

3 sprendimai, jei jūsų įsiskolinimo rodiklis viršija 35%

Jei jūsų projektas viršija „reglamentuojamus“ 35%, nenuleiskite rankų. Štai trys sprendimai, kuriuos taikome su savo klientais, siekiant užtikrinti finansavimą.

- Padidinti asmeninį indėlį (Aportación). Tai paprasčiausias ir efektyviausias sprendimas. Primename, kad negyvenantis asmuo jau turi pateikti bent 30% kainos indėlį (bankas finansuoja tik 70%) plius apie 12–14% mokesčių. Padidindami savo indėlį iki 40% ar 50%, sumažinate skolinamą kapitalą, taigi ir mėnesinę įmoką, kuri tada patenka į 35% ribą.

- Grąžinti esamus kreditus. Jei Prancūzijoje turite automobilio paskolą ar vartojimo kreditą, kuris baigiasi per 1 ar 2 metus, grąžinkite jį iš anksto. Tai nedelsiant atlaisvins jūsų skolinimosi pajėgumus Ispanijos projektui.

- Pridėti bendraskolį (Cotitular). Jei perkate vienas, bet jūsų pajamos yra šiek tiek per mažos, pridėjus bendraskolį (jūsų sutuoktinį, vaiką) bankas gali atsižvelgti į abi pajamas, taip padidindamas 35% skaičiavimo bazę.

Oficialus šaltinis

Norėdami suprasti oficialias rekomendacijas dėl būsto paskolų Ispanijoje ir skolininkų teisių, patikimiausias šaltinis yra Ispanijos banko klientų portalas.

Išvada

50% įsiskolinimo rodiklis Ispanijoje yra mitas standartiniam būsto pirkėjui. Bandymas grįsti savo projektą šia idėja yra greičiausias būdas prarasti 10% avansą. Vienintelė patikima būsto paskolos taisyklė yra „Tasa de Esfuerzo“ 35%.

Mūsų patirtis yra aiški: pirkimo Ispanijoje projektas turi prasidėti nuo realaus finansavimo modeliavimo. Niekada nemokėkite avanso, kol neturite išankstinio banko patvirtinimo, pagrįsto 35% taisykle. Jūsų projektas turi prisitaikyti prie jūsų mokėjimo galimybių, o ne atvirkščiai.

Ar jūsų finansavimas yra saugus?

Pasinaudokite rinkos galimybėmis. Aptarkime jūsų projektą.

Straipsnio turinys

- Įvadas

- Auksinė taisyklė Ispanijoje: „Tasa de Esfuerzo“ 30-35%

- Kas yra „Tasa de Esfuerzo“?

- Kaip Ispanijos bankai apskaičiuoja šį rodiklį?

- Kodėl 50% yra (labai) reta išimtis, o ne taisyklė

- Tikrasis banko skaičiavimas: „Likutis pragyvenimui“ (El „Sobrante“)

- Išimtis: „Banca Privada“ (Privataus banko) klientas

- 3 sprendimai, jei jūsų įsiskolinimo rodiklis viršija 35%

- Išvada

DUK: Ispanijos įsiskolinimo rodiklio mitai ir realybė

Suprasti tikrąją 35% taisyklę prieš pasirašant „Contrato de Arras“.

Ne. Tai pavojingas mitas 99% investuotojų. Grįsti savo finansinį projektą šiuo klaidingu įsitikinimu yra greičiausias būdas, kad jūsų paskola būtų atmesta ir prarastumėte savo avansą.

Auksinė taisyklė yra „Tasa de Esfuerzo“ (įsipareigojimų našumo rodiklis). Siekiant apsaugoti skolininkus, Ispanijos bankas (Banco de España) primygtinai rekomenduoja mažmeniniams bankams neviršyti 30–35% slenksčio.

Tai Ispanijos įsiskolinimo rodiklio ekvivalentas. Jis atspindi procentą jūsų mėnesinių grynųjų pajamų, kurias skiriate visų savo skolų (esančių + būsimos Ispanijos mėnesinės įmokos) grąžinimui.

Pavojus yra pasirašyti „Contrato de Arras“ (pirkimo-pardavimo preliminarią sutartį) ir sumokėti 10% avansą, manant, kad finansavimas bus patvirtintas. Kai bankas atmes paskolą (nes viršijate 35%), rizikuojate prarasti visą šį avansą.

Jie susumuoja visas jūsų mėnesines išlaidas (įskaitant būsimą Ispanijos mėnesinę įmoką) ir padalija jas iš jūsų stabilių mėnesinių grynųjų pajamų.

Taip, absoliučiai. Bankai analizuoja VISAS jūsų pasaulines skolas: būsto paskolas Lietuvoje ar kitose šalyse, automobilių kreditus, vartojimo paskolas, alimentus ir kt.

Bankas atsižvelgia į stabilias pajamas: grynąjį darbo užmokestį (nuolatinės darbo sutartys) ir pensijas. Nuomos pajamos paprastai sveriamos: bankas atsižvelgs tik į 70–80% jūsų gaunamų nuomos mokesčių.

Jis atsirado dėl painiavos tarp mažmeninio banko (atviro visiems) ir „Banca Privada“ (privataus banko). Pastarasis labai retais atvejais gali sutikti su 50% rodikliu klientams, turintiems labai dideles pajamas ir didelį turtą.

Tai yra asmenys, turintys labai didelį finansinį turtą, paprastai daugiau nei 500 000 € arba 1 000 000 € finansinio turto. Bankas tuomet imasi šio turto kaip užstato, be pajamų.

Tai bankui svarbiausias kriterijus, svarbesnis už procentus. Tai suma eurais, kuri jums lieka, sumokėjus visas išlaidas. 50% rodiklis, esant 3 000 € pajamoms (lieka 1 500 €), bus atmestas, o 50% rodiklis, esant 20 000 € pajamoms (lieka 10 000 €), gali būti priimtas.

Ekspertai nurodo tris pagrindinius sprendimus:

-

Padidinti nuosavą įnašą (Aportación), kad sumažėtų pasiskolinta suma.

-

Padengti esamus kreditus (automobilio, vartojimo paskolas), kad atsirastų daugiau skolinimosi galimybių.

-

Pridėti bendraskolininką (Cotitular), kad būtų padidintos įskaičiuojamos pajamos.

Nerezidentas turi pateikti mažiausiai 30% pirkimo kainos (nes bankas finansuoja tik maksimaliai 70%) plius apie 12%–14%, kad padengtų notaro mokesčius, mokesčius ir bylos tvarkymo mokesčius.

Taip, ekspertai patvirtina, kad pensijos yra „labai vertinamas profilis dėl savo stabilumo“ Ispanijos bankuose, skaičiuojant pajamas.

Tai pirkimo-pardavimo preliminarios sutarties atitikmuo. Tai yra privati sutartis tarp pirkėjo ir pardavėjo, pagal kurią pirkėjas sumoka avansą (dažnai 10%), kad „rezervuotų“ turtą. Labai sunku atgauti šį avansą, jei atsisakoma sandorio.

Ekspertų patirtis yra kategoriška: jūs niekada neturėtumėte mokėti avanso (pasirašyti „Contrato de Arras“) prieš gaudami realistišką išankstinį finansavimo patvirtinimą iš banko, pagrįstą 35% taisykle.