Boliglån i Spania: Gjeldsgrad på 50 %? Myte eller virkelighet?

Introduksjon

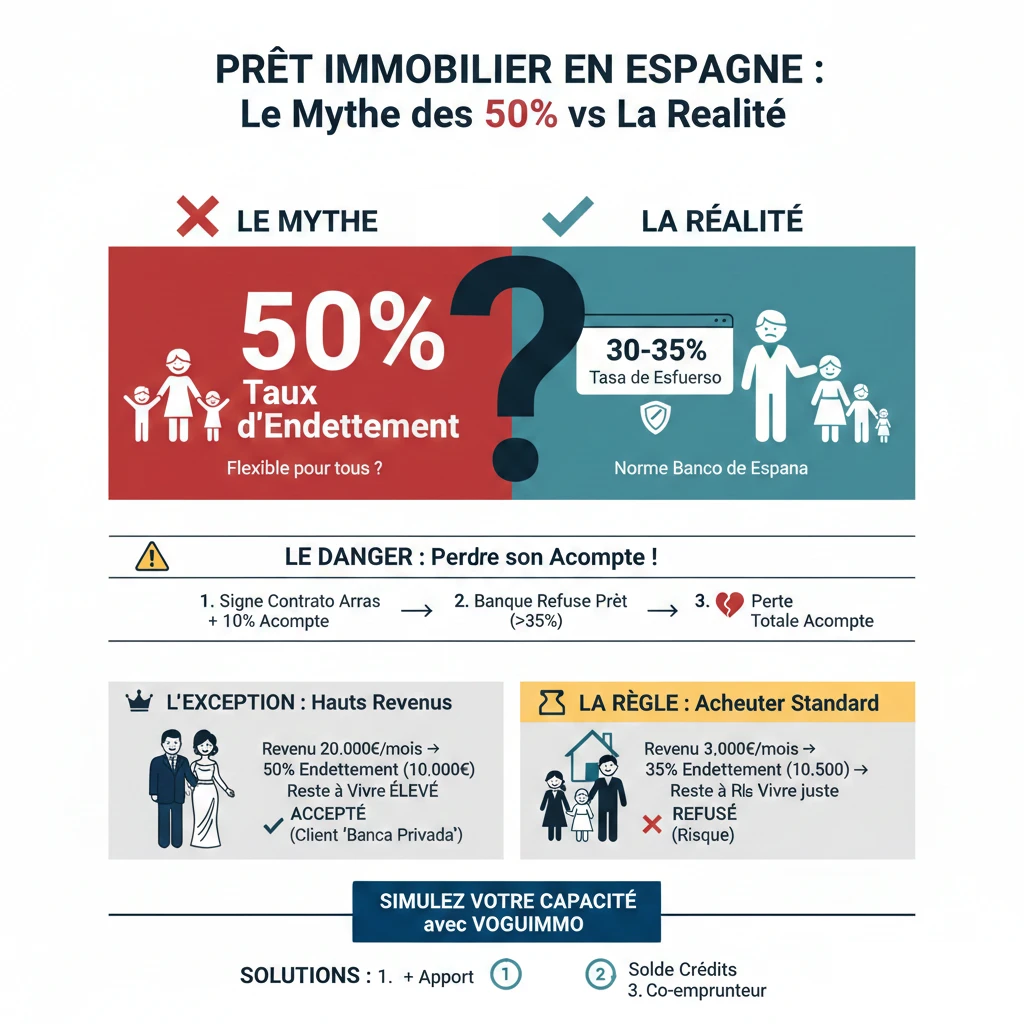

Du har kanskje hørt at spanske banker er mer «fleksible» enn banker i Norge, og at det er vanlig å få boliglån med en gjeldsgrad på 50%. I Norge er HCSF-normen (Høyt råd for finansiell stabilitet) streng på 35%, inkludert forsikring. Denne antatte forskjellen tiltrekker mange investorer, men den er mer en myte enn en realitet for 99% av kjøperne. Dette er et kritisk finansielt tema som krever din fulle oppmerksomhet.

Som eksperter på finansiering i Spania ser vi kjøpere ta store risikoer basert på denne feilaktige antakelsen. Faren? Å signere en «Contrato de Arras» (depositumsavtale) og betale et forskudd på 10% i den tro at du vil få et lån med 50% gjeldsgrad, for deretter å få avslag på finansieringen og miste hele forskuddet ditt. Realiteten er at den spanske normen er like forsiktig som den norske: den ligger mellom 30% og 35%.

Gullregelen i Spania: «Tasa de Esfuerzo» på 30-35%

Glem myten om 50%. Det eneste tallet som teller for en spansk detaljbank (Sabadell, CaixaBank, BBVA, Santander...) er din «Tasa de Esfuerzo» (gjeldsgrad), tilsvarende vår gjeldsgrad.

Hva er «Tasa de Esfuerzo»?

Det er prosentandelen av din månedlige nettoinntekt som går til nedbetaling av all din gjeld. For å beskytte finanssystemet og låntakerne, anbefaler Den spanske sentralbanken (Banco de España), reguleringsmyndigheten, sterkt at bankene ikke overskrider en terskel på 30% til 35%. Denne forsiktigheten er en direkte lærdom fra finanskrisen i 2008 som rammet Spania hardt.

Hvordan beregner spanske banker denne satsen?

Beregningen er enkel, men streng. Banken legger sammen alle dine utgifter og deler dem på alle dine stabile inntekter.

- Inntekter som tas i betraktning: Netto lønn (fast ansettelse, offentlig ansatt), pensjonsinntekter (en svært attraktiv profil på grunn av stabilitet og trygghet), leieinntekter (vanligvis vektet, banken regner kun med 70% til 80% av mottatte leieinntekter).

- Gjeld som tas i betraktning: Absolutt ALL din globale gjeld. Dette inkluderer boliglån i Norge eller Belgia, billån, forbrukslån, bidrag, og selvfølgelig den nye månedlige betalingen for ditt fremtidige spanske lån.

| Låntakerprofil | Månedlig nettoinntekt | Eksisterende gjeld (Norge) | Maks. månedlig betaling tilgjengelig for Spania |

|---|---|---|---|

| Par A | 4 000 € | 500 € (Billån) | (4000 € x 0.35) - 500 € = 900 € / måned |

| Par B | 6 000 € | 1 000 € (Boliglån NO) | (6000 € x 0.35) - 1000 € = 1 100 € / måned |

Hvorfor 50% er et (svært) sjeldent unntak, ikke en regel

Så, hvor kommer denne myten om 50% fra? Den stammer fra en forvirring mellom «Retail Banking» (personkundeavdeling) og «Private Banking» (privatbankavdeling). For 99% av kjøperne gjelder 35%-regelen. Unntaket med 50% gjelder kun profiler med svært høy inntekt, og dette takket være en annerledes beregning.

Bankens virkelige beregning: «Disponibel inntekt» (El «Sobrante» / «Remanente»)

Mer enn gjeldsgraden er banken interessert i «disponibel inntekt» (kalt sobrante eller remanente på spansk): hvor mye har du igjen i euro etter at alle utgifter er betalt?

Ekspertens nøkkelkonsept for din trygghet

En gjeldsgrad på 50% på en inntekt på 3 000 € gir kun 1 500 € å leve for. Dette er en for høy misligholdsrisiko for banken.

I motsetning til dette, gir en gjeldsgrad på 50% på en inntekt på 20 000 € hele 10 000 € å leve for. Misligholdsrisikoen er null. Dette er den eneste situasjonen der en høy gjeldsgrad er gjennomførbar.

Unntaket: «Banca Privada»-kunden (privatbankkunde)

Hvis du har en svært høy finansiell formue (vanligvis mer enn 500 000 € eller 1 000 000 € i aktiva), er du ikke lenger en kunde i en detaljbank, men i «Banca Privada». Reglene er annerledes. Banken kan akseptere en gjeldsgrad på 50% fordi risikoen er dekket ikke bare av inntekten din, men også av din formue (som kan være pantsatt, eller pignorado, som sikkerhet).

| Kundeprofil | Nettoinntekt / mnd | Målrettet gjeldsgrad | «Disponibel inntekt» | Bankens avgjørelse |

|---|---|---|---|---|

| Standard kjøper | 3 500 € | 35% (1 225 €) | 2 275 € | Akseptert (hvis > terskel) |

| Standard kjøper | 3 500 € | 50% (1 750 €) | 1 750 € | Avslått (For lav disponibel inntekt) |

| Privatbankkunde | 15 000 € | 50% (7 500 €) | 7 500 € | Akseptert (Høy disponibel inntekt) |

3 løsninger hvis gjeldsgraden din overstiger 35%

Hvis prosjektet ditt fører deg over de «reglementære» 35%, ikke gi opp. Her er tre løsninger vi bruker med våre kunder for å sikre finansiering og din trygghet.

- Øk egenkapitalen (Aportación) Dette er den enkleste og mest effektive løsningen. Som en påminnelse må en ikke-resident allerede stille med minimum 30% egenkapital av prisen (banken finansierer kun 70%) pluss omtrent 12-14% i omkostninger. Ved å øke egenkapitalen din til 40% eller 50%, reduserer du det lånte beløpet, og dermed månedsbeløpet, som da passer inn i 35%-rammen.

- Innfri eksisterende lån Hvis du har et billån eller et forbrukslån i Norge som avsluttes om 1 eller 2 år, innfri det forskuddsvis. Dette vil umiddelbart frigi låneevnen din for ditt spanske ferieboligprosjekt.

- Legg til en medlåntaker (Cotitular) Hvis du kjøper alene, men inntektene dine er litt knappe, gjør det at banken kan ta hensyn til begges inntekter ved å legge til en medlåntaker (ektefellen din, et barn), noe som øker beregningsgrunnlaget for 35%.

Offisiell ressurs for din trygghet

For å forstå de offisielle anbefalingene om boliglån i Spania og låntakernes rettigheter, er den mest pålitelige kilden kundedelen av Den spanske sentralbanken.

Se «Portal del Cliente Bancario - Banco de España»

Konklusjon

Gjeldsgrad på 50% i Spania er en myte for den vanlige boligkjøperen. Å forsøke å basere prosjektet ditt på denne ideen er den raskeste måten å miste forskuddet ditt på 10%. Den eneste pålitelige regelen for et boliglån er «Tasa de Esfuerzo» på 35%.

Vår erfaring er entydig: et kjøpsprosjekt i Spania bør starte med en realistisk finansieringssimulering. Bind deg aldri til et forskudd før du har en forhåndsgodkjenning fra banken basert på 35%-regelen. Prosjektet ditt må tilpasses tilbakebetalingsevnen din, og ikke omvendt. Vi er her for å sikre din trygghet og hjelpe deg å nyte livet i solen.

Er finansieringen din trygg?

Dra nytte av markedsmuligheter. La oss diskutere prosjektet ditt.

Artikkeloversikt

- Introduksjon

- Gullregelen i Spania: «Gjeldsbelastningsgraden» på 30-35%

- Hva er «gjeldsbelastningsgraden»?

- Hvordan beregner spanske banker denne raten?

- Hvorfor 50% er et (veldig) sjeldent unntak, ikke regelen

- Bankens reelle beregning: «Disponibel inntekt» (El «Sobrante»)

- Unntaket: «Banca Privada»-klienten (Privatbank-kunde)

- 3 løsninger om gjeldsbelastningsgraden din overstiger 35%

- Konklusjon

Ofte stilte spørsmål: Myter og fakta om gjeldsgrad i Spania

Forstå den virkelige regelen om 35% før du signerer en "Contrato de Arras".

Nei. Dette er en farlig myte for 99 % av kjøperne. Å basere ditt finansielle prosjekt på denne feilaktige troen er den raskeste måten å få avslag på lånet ditt og miste forskuddsbetalingen.

Gullregelen er den såkalte "Tasa de Esfuerzo" (gjeldsbelastningsgraden). For å beskytte deg som låntaker anbefaler Den spanske sentralbanken (Banco de España) sterkt at bankene ikke overskrider en grense på 30% til 35%.

Dette er den spanske ekvivalenten til din gjeldsgrad. Den representerer prosentandelen av din månedlige nettoinntekt som du bruker på å tilbakebetale all din gjeld (eksisterende + fremtidig spansk terminbeløp).

Faren er at du signerer en "Contrato de Arras" (kjøpsavtale) og betaler et forskudd på 10%, i den tro at finansieringen vil bli godkjent. Når banken nekter å innvilge lånet (fordi du overskrider 35%), risikerer du å tape hele dette forskuddet.

De legger sammen alle dine månedlige utgifter (inkludert den fremtidige spanske månedsbetalingen) og deler det på din stabile netto månedlige inntekt.

Ja, absolutt. Bankene analyserer ALLE dine globale forpliktelser: boliglån i Frankrike eller Belgia, billån, forbrukslån, barnebidrag, med mer.

Banken tar hensyn til stabile inntekter: nettolønninger (fast ansatt, offentlig ansatt) og pensjoner. Leieinntekter vektes vanligvis: banken vil kun ta med 70% til 80% av leieinntektene du mottar.

Den stammer fra en forveksling mellom vanlig bank (åpen for alle) og "Banca Privada" (privatbanken). Sistnevnte kan, i svært sjeldne tilfeller, akseptere 50% for kunder med svært høy inntekt og betydelig formue.

Dette er profiler med svært høy finansiell formue, vanligvis over 500 000 € eller 1 000 000 € i finansielle eiendeler. Banken tar da denne formuen som sikkerhet, i tillegg til inntektene.

Dette er bankens viktigste kriterium, viktigere enn selve prosentsatsen. Det er beløpet i euro du har igjen etter at alle dine faste utgifter er betalt. En andel på 50% av en inntekt på 3 000 € som går til lån og faste utgifter (hvor du sitter igjen med 1 500 €) vil bli avslått, mens en tilsvarende andel på 50% av 20 000 € (hvor du sitter igjen med 10 000 €) kan bli akseptert.

Her er tre hovedløsninger:

Øke egenkapitalen din (Egenkapital) for å redusere lånebeløpet.

Innfri eksisterende lån (billån, forbrukslån) for å frigjøre lånekapasitet.

Legge til en medlåntaker (Medlåntaker) for å øke inntektene som tas med i beregningen.

Som ikke-resident må du stille med minimum 30 % av kjøpesummen (da banken kun finansierer maksimalt 70 %). I tillegg kommer omtrent 12-14 % for å dekke notarius- og advokatsalær, offentlige avgifter og administrasjonskostnader. 🛡️

Ja, artikkelen understreker at pensjonsinntekter er en profil "svært ettertraktet på grunn av sin stabilitet" av spanske banker ved inntektsberegning.

Dette tilsvarer en foreløpig salgsavtale. Det er en privat kontrakt mellom kjøper og selger, der kjøperen betaler et forskudd (ofte 10%) for å "reservere" boligen. Det er svært vanskelig å få tilbake dette forskuddet hvis du trekker deg.

Ekspertenes erfaring er krystallklar: Du må aldri betale et forskudd (som å signere en "Contrato de Arras") før du har fått en realistisk forhåndsgodkjenning av finansiering fra en bank, basert på 35%-regelen.