Arve- og gaveavgift i Spania: Den komplette guiden 2025

Innledning

Å overføre eiendom i Spania, enten det er gjennom arv eller gave, innebærer at du må ta hensyn til arve- og gaveavgiften (Impuesto sobre Sucesiones y Donaciones – ISD). Denne avgiften, selv om den er kompleks og varierer sterkt fra region til region, er et uunngåelig skritt ved overføring av eiendommer på spansk territorium.

Å forstå denne avgiften er avgjørende for enhver investor eller boligeier, enten du er bosatt eller ikke. Dårlig planlegging kan føre til betydelige skattekostnader, mens god planlegging gjør det mulig å optimalisere overføringen. Denne guiden for 2025 beskriver hvem som må betale, hvordan avgiften beregnes, og strategier for å redusere den.

💡 Umiddelbart råd: Vil du vite hvor mye avgifter du må betale med en gang? Ikke kast bort tiden med teori. Tilgang til Gratis Arveavgiftskalkulator

1. Hvem er omfattet av arve- og gaveavgiften (ISD)?

Forpliktelsen til å betale ISD i Spania avhenger av arvingens (eller gavemottakerens) skattemessige bosted og hvor eiendommen som overføres er lokalisert.

- ➡️ Bosatt i Spania: Du er avgiftspliktig for alle mottatte eiendeler, uavhengig av om de er lokalisert i Spania eller i utlandet (ubegrenset skatteplikt).

- ➡️ Ikke-bosatt i Spania: Du er avgiftspliktig kun for eiendeler og rettigheter lokalisert på spansk territorium (begrenset skatteplikt).

Typisk tilfelle for ikke-bosatte

Selv om du bor i Norge, Frankrike, Belgia eller Sveits, vil du, hvis du arver en feriebolig (feriehus, leilighet) lokalisert i Spania, obligatorisk måtte levere en erklæring og betale ISD i Spania.

2. Hvordan beregnes ISD: autonome regioners nøkkelrolle

Beregningen av ISD er en delt kompetanse mellom sentralstaten og de 17 autonome regionene. Det er dette som gjør denne avgiften så kompleks: beløpet du må betale kan variere enormt avhengig av regionen hvor eiendommen er lokalisert.

De nasjonale skattesatsene (statens satser)

I fravær av regional regulering (eller for visse tilfeller av ikke-bosatte), gjelder den progressive nasjonale tabellen. Den varierer fra 7,65 % til 34 %. Disse satsene er komplekse å anvende manuelt. Simuler dine arveavgifter nå for et nøyaktig estimat.

| Avgiftspliktig grunnlag (opp til) | Beløp å betale | Gjenstående avgiftspliktig grunnlag | Gjeldende sats (%) |

|---|---|---|---|

| 0,00 € | 0,00 € | 7 993,46 € | 7,65% |

| 7 993,46 € | 611,50 € | 7 987,45 € | 8,50% |

| 15 980,91 € | 1 290,43 € | 7 987,45 € | 9,35% |

| ... | ... | ... | ... |

| 797 555,08 € | 230 468,69 € | Over dette | 34,00% |

Den avgjørende betydningen av de autonome regionene

Nesten alle de autonome regionene har vedtatt lovgivning for å tilby reduksjoner (reducciones) og skattelette (bonificaciones) som er langt mer fordelaktige enn statens. Disse fordelene gjelder først.

"Regionen hvor eiendommen er lokalisert er den mest avgjørende faktoren for beregningen av arveavgiften i Spania. En arv i Madrid er skattemessig ikke sammenlignbar med en arv i Valencia eller Catalonia."

3. Viktigste fritak og regionale reduksjoner

Reduksjonene varierer enormt, men er vanligvis rettet mot nære slektninger (Gruppe I og II: barn, ektefeller, foreldre). Sjekk om du er kvalifisert for 99% skattelette i Andalusia eller andre steder med vår kalkulator.

Her er de vanligste fradragene:

- ✅ Slektskap: Svært høye fradrag for ektefeller og barn (for eksempel 99% i Madrid, 99,9% på Kanariøyene, 100% i Andalusia opp til 1 million €).

- ✅ Hovedbolig: En reduksjon på verdien av avdødes hovedbolig (ofte 95%), forutsatt at arvingene beholder den i et visst antall år (vanligvis 5 til 10 år).

- ✅ Funksjonshemming: Spesifikke fradrag basert på arvingens grad av funksjonshemming.

- ✅ Familiebedrift: Betydelige reduksjoner (ofte 95%) for å sikre kontinuitet i bedrifter.

| Autonom region | Merkbar reduksjon / skattelette |

|---|---|

| Madrid | 99% skattelette på avgiftsbeløpet. |

| Andalusia | Fritak for avgiftspliktig grunnlag under 1 000 000 €. |

| Valencia-regionen | 100 000 € reduksjon (barn & ektefeller). Variable skatteletter (f.eks. 50%). |

| Catalonia | 99% skattelette for ektefeller. Variable reduksjoner for barn. |

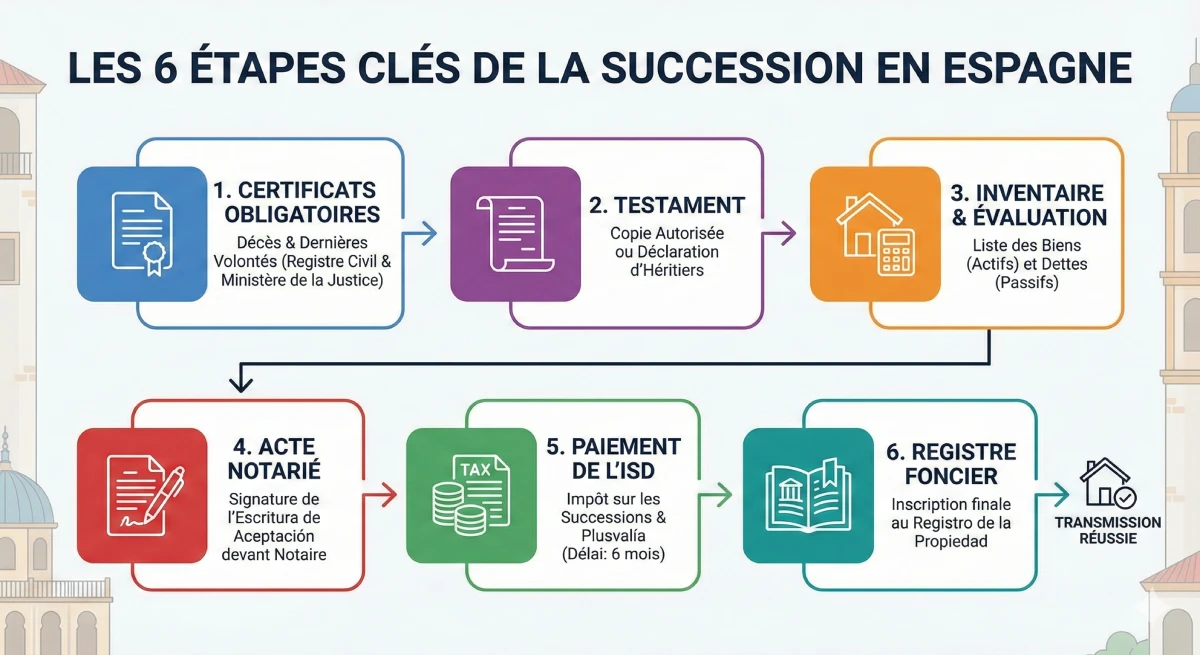

4. De viktigste trinnene i arveoppgjøret i Spania

Arveoppgjøret i Spania består av flere obligatoriske administrative og skattemessige trinn. Fra innhenting av dødsattest til den endelige registreringen av eiendommen i eiendomsregisteret, må hvert trinn valideres.

5. Gaver, prosedyrer og praktiske eksempler

Tilfelle av gaver (overføring i levende live)

En gave er underlagt de samme skattereglene som arv (ISD), men den erklæres og betales av gavemottakeren på overføringstidspunktet. Eiendomsgaver krever obligatorisk en notariell skjøte og registrering i eiendomsregisteret (Registro de la Propiedad).

Viktig: Gaven kan også utløse for gavegiveren betaling av gevinstbeskatning (IRPF for bosatte) og kommunal gevinstskatt (plusvalía municipal).

Prosedyrer og frister som må overholdes

Overholdelse av frister er avgjørende for å unngå straffegebyrer:

- ⏱️ For arv: Arvingen har 6 måneder fra dødsdatoen til å levere erklæringen (Skjema 650 eller 651) og betale ISD. En forlengelse på ytterligere 6 måneder kan søkes om (før slutten av den 5. måneden).

- ⏱️ For gave: Erklæringen må sendes inn innen 30 virkedager etter signering av gaveskjøtet.

Praktisk eksempel: Arv av en leilighet

La oss ta eksemplet med en nordmann (eller fransk bosatt) som arver (i direkte linje, barn) en leilighet i Spania med en verdi på 300 000 € :

- ➡️ Hvis eiendommen er lokalisert i Catalonia: Etter fradrag og reduksjoner kan arvingen betale rundt 10 000 €.

- ➡️ Hvis eiendommen er lokalisert i Madrid: Direkte arvinger drar nytte av en skattelette på 99%, noe som reduserer avgiften til bare noen få hundre euro.

6. Risiko, råd og dobbeltbeskatning

Konsekvenser ved manglende betaling

En forsinkelse i betalingen fører til renter og forsinkelsesgebyrer (recargos) fra de spanske skattemyndighetene (Agencia Tributaria).

Enda mer alvorlig er det at ingen eiendomsoverføring kan gjennomføres i eiendomsregisteret uten bevis på betaling (eller fritak) av ISD. Arvingen kan derfor verken selge eller pantsette eiendommen før avgiften er betalt.

Praktiske råd for å optimalisere overføringen

For å forberede en overføring i Spania godt, er planlegging nøkkelen:

- Kontakt en advokat og en skatterådgiver (asesor fiscal) som er spesialisert på internasjonal rett og kjenner de spesifikke forholdene i den aktuelle regionen (Comunidad Autónoma).

- Vurder en gave i levende live hvis skattereglene i regionen er mer fordelaktige for gaver enn for arv.

- Ta hensyn til skatteavtalene mellom Spania og ditt bostedsland (som for eksempel Norge eller Belgia) for å unngå dobbeltbeskatning.

- Forbered den nødvendige likviditeten for å betale avgiftene, da de må betales «på forhånd» for å kunne frigjøre midler fra arveoppgjøret.

- Konsulter offisielle ressurser fra skattemyndighetene, for eksempel Praktisk veiledning om arveavgift (på spansk).

Konklusjon

Arve- og gaveavgiften i Spania er kompleks fordi den avhenger sterkt av de autonome regionene. Beløpet som skal betales avhenger mindre av eiendommens verdi enn av dens beliggenhet (Madrid, Andalusia, Valencia osv.) og slektskapsforholdet.

God forberedelse, sammen med spesialisert rådgivning, er avgjørende. Den gjør det mulig å redusere beløpet du må betale betydelig og sikre en smidig overføring av din eiendom i Spania.

📚 Offisielle kilder og juridiske referanser

- 🏛️ Agencia Tributaria (Spanske skattemyndigheter)

- ⚖️ Den offisielle statstidende (BOE) - Lov om ISD

Trenger du å optimalisere ditt arveoppgjør?

Dra nytte av markedsmuligheter. La oss diskutere prosjektet ditt.

Artikkeloversikt

- Introduksjon

- 1. Hvem påvirkes av arveavgiften (ISD)?

- 2. Hvordan beregnes arveavgiften: den sentrale rollen til de autonome regionene

- Den nasjonale skalaen (statlig skala)

- Den avgjørende betydningen av de autonome regionene

- 3. Viktigste regionale fritak og reduksjoner

- 4. Nøkkelsteg i arveprosessen i Spania

- 5. Gaver, prosedyrer og praktiske eksempler

- Tilfellet med gaver (overføring mens man lever)

- Prosedyrer og frister som skal overholdes

- Praktisk eksempel: Arv av en leilighet

- 6. Risiko, råd og dobbeltbeskatning

- Konsekvenser ved manglende betaling

- Praktiske råd for å optimalisere overføringen

- Konklusjon

Ofte stilte spørsmål: Arve- og gaveavgift

Dine svar om spansk arve- og gaveavgift

ISD (Impuesto sobre Sucesiones y Donaciones) er den spanske skatten på arv og gaver. Den gjelder for all overføring av formue gjennom arv (etter dødsfall) eller som gave (mens giver lever).

Ja. Hvis du er ikke-resident (for eksempel bor du i Norge) og du arver en eiendom lokalisert i Spania (som en leilighet eller en feriebolig), har du en juridisk forpliktelse til å levere en erklæring og betale ISD i Spania for denne eiendommen.

Nei, absolutt ikke. Dette er det viktigste punktet. Selv om det finnes en nasjonal sats (fra 7,65 % til 34 %), administreres avgiften av de 17 autonome regionene. Det endelige beløpet du må betale, varierer enormt avhengig av om eiendommen din ligger i Madrid, Andalucía, Valencia eller Catalonia.

Ja. De fleste regioner tilbyr svært betydelige reduksjoner (reducciones) og fradrag (bonificaciones) for direkte arvinger (Gruppe I og II). Dette gir deg trygghet. For eksempel, i Madrid, er fradraget på 99 % av arveavgiften, og i Andalusia er det en fritakelse på opptil 1 million euro.

For en leilighet til en verdi av 300 000 € arvet av et barn:

I Madrid: Takket være en reduksjon på 99 % ville skatten bare være noen få hundre euro.

I Catalonia: Etter anvendelse av de regionale fradragene kunne skatten beløpe seg til rundt 10 000 €.

Du har en frist på 6 måneder fra dødsdatoen til å levere inn erklæringen (Modell 650 eller 651) og betale skatten.

Ja, det er mulig å søke om en forlengelse på ytterligere 6 måneder. Viktig: Denne forespørselen må gjøres før utgangen av den femte måneden etter dødsfallet.

Dette avhenger helt av regionen. Skattesatsen er den samme (ISD), men regionale fradrag kan variere. En gave må erklæres umiddelbart (innen 30 dager) og krever et notarialdokument. Det er viktig å gjøre en simulering med en skatteekspert.

Ja. Dette er et viktig poeng. Mottakeren (den som mottar) betaler ISD (arve- og gaveavgiften). Men du, som giver (den som gir bort), kan være ansvarlig for to andre skatter: kapitalgevinstskatten (IRPF) og plusvalía municipal.

I tillegg til bøter og forsinkelsesrenter, er den mest alvorlige konsekvensen at Eiendomsregisteret (Registro de la Propiedad) vil blokkere eiendommen. Du vil ikke kunne registrere eiendommen i ditt navn, og du vil dermed verken selge den eller pantsette den før skatten er betalt.

Ja, de fleste regioner tilbyr en betydelig reduksjon (ofte 95 %) på verdien av den avdødes hovedbolig. Denne reduksjonen er vanligvis betinget av at arvingene må beholde eiendommen i et visst antall år (5 til 10 år avhengig av regionen).

For å unngå dobbeltbeskatning har Spania signert skatteavtaler med flere land, deriblant Frankrike. Disse avtalene fordeler beskatningsretten eller gjør det mulig å trekke fra skatt betalt i utlandet. Anvendelsen er kompleks og krever råd fra en ekspert.

De 6 viktigste stegene er:

- Skaffe dødsattest.

- Skaffe attest for siste vilje (testament).

- Utarbeide en oversikt over eiendeler og gjeld.

- Betale arveavgift (ISD).

- Signere akseptdokumentet for arven hos notarius publicus.

- Tinglyse eiendommen i ditt navn i grunnboken.

Vær ute i god tid og få profesjonell hjelp. Ikke prøv å håndtere dette alene. Rådfør deg med en skatteekspert (asesor fiscal) eller en notarius publicus som er spesialisert på internasjonal arverett og som kjenner de spesifikke lovene i den autonome regionen der eiendommene ligger perfekt.

I motsetning til ved arv (frist på 6 måneder), må en gaveoverføring erklæres og skatten betales mye raskere: innen 30 virkedager etter signering av gavebrevet hos notaren.