Bolån i Spanien: Skuldkvot på 50%? Myt eller verklighet?

Introduktion

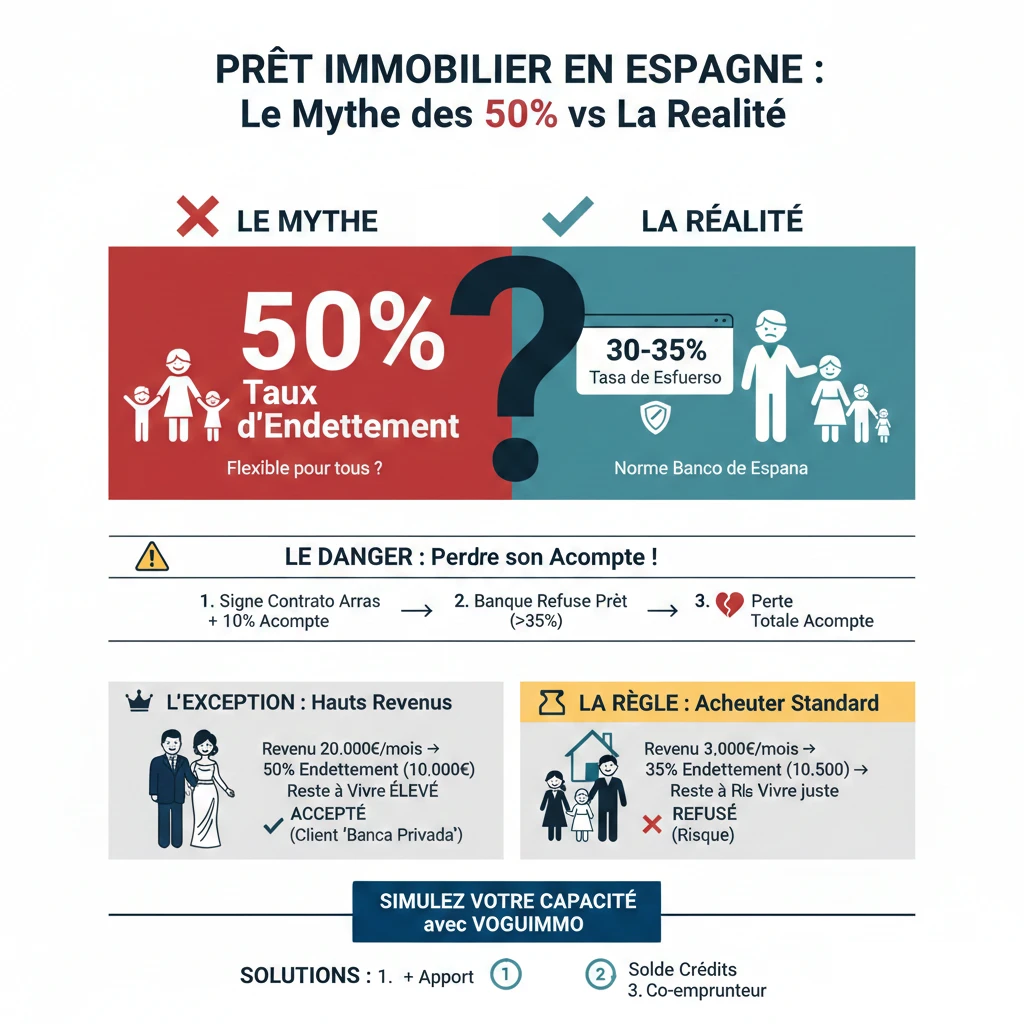

Du kanske har hört att spanska banker är mer "flexibla" än franska banker och att det är vanligt att få ett bolån med en skuldkvot på 50%. I Frankrike är HCSF-normen (Haut Conseil de Stabilité Financière) strikt 35%, inklusive försäkring. Denna antagna skillnad lockar många investerare, men den tillhör mer myten än verkligheten för 99% av köparna. Detta är en kritisk ekonomisk fråga som förtjänar all din uppmärksamhet.

Som experter på finansiering i Spanien ser vi köpare ta enorma risker baserat på denna falska tro. Faran? Att skriva under ett "Contrato de Arras" (köpeavtal) och betala en handpenning på 10% i tron att få ett lån med 50% skuldkvot, för att sedan få finansieringen nekad och förlora hela sin handpenning. Verkligheten är att den spanska normen är lika försiktig som den franska: den ligger mellan 30% och 35%.

Gyllene regeln i Spanien: "Tasa de Esfuerzo" på 30-35%

Glöm myten om 50%. Den enda siffran som räknas för en spansk detaljhandelsbank (Sabadell, CaixaBank, BBVA, Santander...) är din "Tasa de Esfuerzo" (ansträngningskvot), motsvarande vår skuldkvot.

Vad är "Tasa de Esfuerzo"?

Det är den procentandel av din månatliga nettoinkomst som är avsedd för att återbetala alla dina skulder. För att skydda finanssystemet och låntagarna rekommenderar Spaniens centralbank (Banco de España), tillsynsmyndigheten, starkt att bankerna inte överskrider en gräns på 30% till 35%. Denna försiktighet är en direkt lärdom från finanskrisen 2008 som drabbade Spanien hårt.

Hur beräknar spanska banker denna kvot?

Beräkningen är enkel men strikt. Banken summerar alla dina utgifter och delar dem med alla dina stabila inkomster.

- Inkomster som beaktas: Netto löner (tillsvidareanställning, offentliganställd), pensionsutbetalningar (en mycket uppskattad profil för sin stabilitet), hyresintäkter (vanligtvis viktade, banken tar bara med 70% till 80% av de uppburna hyrorna).

- Skulder som beaktas: Absolut ALLA dina globala skulder. Detta inkluderar dina bolån i Frankrike eller Belgien, dina billån, dina konsumentkrediter, dina underhållsbidrag, och naturligtvis den nya månadskostnaden för ditt framtida spanska lån.

| Låntagares profil | Månatlig nettoinkomst | Befintliga skulder (Frankrike) | Max månadskostnad tillgänglig för Spanien |

|---|---|---|---|

| Par A | 4 000 € | 500 € (Billån) | (4000 € x 0.35) - 500 € = 900 € / månad |

| Par B | 6 000 € | 1 000 € (Bolån FR) | (6000 € x 0.35) - 1000 € = 1 100 € / månad |

Varför 50% är ett (mycket) sällsynt undantag, inte en regel

Så, var kommer myten om 50% ifrån? Den kommer från en förvirring mellan "Retail Banking" (detaljhandelsbank) och "Private Banking" (private banking). För 99% av köparna gäller 35%-regeln. Undantaget på 50% gäller endast profiler med mycket höga inkomster, och detta tack vare en annorlunda beräkning.

Bankens verkliga beräkning: "Kvar att leva på" (El "Sobrante")

Mer än skuldkvoten är banken intresserad av "kvar att leva på" (kallas sobrante eller remanente på spanska): hur mycket har du kvar i euro när alla dina utgifter är betalda?

Expertens nyckelkoncept

En kvot på 50% på en inkomst på 3 000 € lämnar bara 1 500 € att leva på. Detta är en för hög risk för betalningsinställelse för banken.

Däremot lämnar en kvot på 50% på en inkomst på 20 000 € 10 000 € att leva på. Risken för betalningsinställelse är obefintlig. Detta är den enda situationen där en hög skuldkvot är möjlig.

Undantaget: "Banca Privada"-klienten (Private Banking)

Om du har ett mycket högt finansiellt kapital (vanligtvis mer än 500 000 € eller 1 000 000 € i tillgångar), är du inte längre kund hos en detaljhandelsbank utan hos "Banca Privada". Reglerna är annorlunda. Banken kan acceptera en skuldkvot på 50% eftersom risken täcks inte bara av din inkomst, utan också av ditt kapital (som kan pantsättas, eller pignorado, som säkerhet).

| Kundprofil | Nettoinkomst / månad | Målsatt skuldkvot | "Kvar att leva på" | Bankens beslut |

|---|---|---|---|---|

| Standardköpare | 3 500 € | 35% (1 225 €) | 2 275 € | Accepterat (om > tröskel) |

| Standardköpare | 3 500 € | 50% (1 750 €) | 1 750 € | Nekat (Kvar att leva på för lågt) |

| "Banca Privada"-klient | 15 000 € | 50% (7 500 €) | 7 500 € | Accepterat (Kvar att leva på högt) |

3 lösningar om din skuldkvot överstiger 35%

Om ditt projekt innebär att du överskrider de "reglerande" 35%, ge inte upp. Här är de tre lösningar vi använder med våra kunder för att säkra finansiering.

- Öka den egna insatsen (Aportación) Detta är den enklaste och mest effektiva lösningen. Som en påminnelse måste en icke-resident redan lämna en minsta egen insats på 30% av priset (banken finansierar endast 70%) plus cirka 12-14% i avgifter. Genom att öka din insats till 40% eller 50% minskar du det lånade kapitalet, och därmed månadskostnaden, som då faller inom 35%-gränsen.

- Lös befintliga krediter Om du har ett billån eller ett konsumtionslån i Frankrike som löper ut inom 1 eller 2 år, lös det i förväg. Detta kommer omedelbart att frigöra din låneförmåga för ditt spanska projekt.

- Lägg till en medlåntagare (Cotitular) Om du köper ensam men dina inkomster är något knappa, tillåter tillägget av en medlåntagare (din make/maka, ett barn) banken att beakta båda inkomsterna, vilket ökar beräkningsunderlaget för 35%.

Officiell resurs

För att förstå de officiella rekommendationerna om bostadslån i Spanien och låntagarnas rättigheter är den mest tillförlitliga källan Spaniens centralbanks kundportal.

Slutsats

En skuldkvot på 50% i Spanien är en myt för den vanliga bostadsköparen. Att försöka basera ditt projekt på denna idé är det snabbaste sättet att förlora din handpenning på 10%. Den enda tillförlitliga regeln för ett bostadslån är "Tasa de Esfuerzo" på 35%.

Vår erfarenhet är entydig: ett köpprojekt i Spanien måste börja med en realistisk finansieringssimulering. Engagera aldrig en handpenning innan du har ett bankförhandsgodkännande baserat på 35%-regeln. Ditt projekt måste anpassas till din återbetalningsförmåga, inte tvärtom.

Är din finansiering säkrad?

Dra nytta av marknadsmöjligheter. Låt oss diskutera ditt projekt.

Artikelns innehållsförteckning

- Introduktion

- Gyllene regeln i Spanien: "Tasa de Esfuerzo" på 30-35%

- Vad är "Tasa de Esfuerzo"?

- Hur beräknar spanska banker denna kvot?

- Varför 50% är ett (mycket) sällsynt undantag, inte en regel

- Bankens verkliga beräkning: "Kvar att leva på" (El "Sobrante")

- Undantaget: "Banca Privada"-klienten (Private Banking)

- 3 lösningar om din skuldkvot överstiger 35%

- Slutsats

FAQ : Myter och Verklighet om Skuldsättningsgrad i Spanien

Förstå den verkliga 35%-regeln innan du skriver under ett "Contrato de Arras".

Nej. Detta är en farlig myt för 99% av köparna. Att basera ditt finansiella projekt på denna felaktiga uppfattning är det snabbaste sättet att få ditt lån nekat och förlora din handpenning.

Den gyllene regeln är "Tasa de Esfuerzo" (ansträngningsgrad). För att skydda låntagarna rekommenderar Spaniens centralbank (Banco de España) starkt att affärsbanker inte överskrider en gräns på 30% till 35%.

Det är den spanska motsvarigheten till vår skuldsättningsgrad. Den representerar den procentandel av din månatliga nettoinkomst som du lägger på att betala tillbaka samtliga dina skulder (befintliga + framtida spanska månadsbetalning).

Risken är att du skriver under ett "Contrato de Arras" (bindande handpenningavtal) och betalar handpenningen på 10%, i tron att finansieringen kommer att godkännas. När banken nekar lånet (eftersom du överskrider 35%), riskerar du att förlora hela den insatta handpenningen.

De lägger ihop alla dina månatliga utgifter (inklusive den framtida spanska månadsbetalningen) och dividerar dem med dina stabila månatliga nettoinkomster.

Ja, absolut. Bankerna analyserar ALLA dina globala skulder: bolån i Sverige eller andra länder, billån, konsumtionslån, underhållsbidrag, etc.

Banken beaktar stabila inkomster: nettolöner (tillsvidareanställning, offentlig anställd) och pensionsinkomster. Hyresintäkter är generellt viktade: banken kommer endast att beakta 70% till 80% av de hyror du uppbär.

Den kommer från en förväxling mellan affärsbanken (öppen för alla) och "Banca Privada" (privatbank). Den senare kan, i mycket sällsynta fall, acceptera 50% för kunder med mycket höga inkomster och betydande förmögenhet.

Det är profiler som har en mycket hög finansiell förmögenhet, vanligtvis mer än 500 000 € eller 1 000 000 € i finansiella tillgångar. Banken tar då denna förmögenhet som säkerhet, utöver inkomsterna.

Det är bankens viktigaste kriterium, mer än själva procentandelen. Det är det belopp i euro som återstår för dig när alla dina utgifter är betalda. En kvot på 50% på en inkomst på 3 000 € (kvar 1 500 €) kommer att nekas, medan en kvot på 50% på 20 000 € (kvar 10 000 €) kan godkännas.

Artikeln identifierar tre huvudsakliga lösningar:

-

Öka den egna insatsen (Aportación) för att minska det lånade beloppet.

-

Lösa befintliga lån (billån, konsumtionslån) för att frigöra lånekapacitet.

-

Lägga till en medlåntagare (Cotitular) för att öka de beaktade inkomsterna.

En icke-resident måste bidra med minst 30% av köpeskillingen (eftersom banken endast finansierar maximalt 70%) plus cirka 12% till 14% för att täcka notarieavgifter, skatter och administrativa avgifter.

Ja, artikeln anger att pensionsinkomster är en "mycket uppskattad för sin stabilitet" profil av spanska banker vid beräkning av inkomster.

Det är den spanska motsvarigheten till ett bindande handpenningavtal. Det är ett privaträttsligt avtal mellan köparen och säljaren där köparen betalar en handpenning (ofta 10%) för att "reservera" fastigheten. Det är mycket svårt att få tillbaka denna handpenning om man drar sig ur.

Experternas erfarenhet är tydlig: du får aldrig betala någon handpenning (skriva under ett "Contrato de Arras") innan du har fått ett realistiskt lånelöfte från en bank, baserat på 35%-regeln.