Erbschafts- und Schenkungssteuer in Spanien: Der vollständige Leitfaden 2025

Einleitung

Die Übertragung von Vermögen in Spanien, sei es durch Erbschaft oder Schenkung, erfordert die Berücksichtigung der Erbschafts- und Schenkungssteuer (Impuesto sobre Sucesiones y Donaciones – ISD). Diese Steuer, obwohl komplex und regional stark variierend, bleibt ein unvermeidlicher steuerlicher Schritt bei der Übertragung von Gütern auf spanischem Gebiet.

Das Verständnis dieser Steuer ist für jeden Investor oder Immobilienbesitzer, ob ansässig oder nicht ansässig, von entscheidender Bedeutung. Eine schlechte Planung kann zu erheblichen Steuerkosten führen, während eine gute Antizipation die Übertragung optimieren kann. Dieser Leitfaden 2025 erläutert, wer zahlen muss, wie die Steuer berechnet wird und welche Strategien zur Minderung der Steuerlast zur Verfügung stehen.

1. Wer ist von der Erbschaftssteuer (ISD) betroffen?

Die Pflicht zur Zahlung der ISD in Spanien hängt vom steuerlichen Wohnsitz des Erben (oder Beschenkten) und dem Standort der übertragenen Vermögenswerte ab.

- ➡️ Ansässige in Spanien: Sie sind für die Steuer auf die Gesamtheit der erhaltenen Güter steuerpflichtig, unabhängig davon, ob diese sich in Spanien oder im Ausland befinden (unbeschränkte Steuerpflicht).

- ➡️ Nicht-Ansässige in Spanien: Sie sind nur auf die in Spanien gelegenen Güter und Rechte steuerpflichtig (beschränkte Steuerpflicht).

Typischer Fall für Nicht-Ansässige

Auch wenn Sie in Deutschland, Österreich oder der Schweiz wohnen, müssen Sie, wenn Sie eine in Spanien gelegene Immobilie (Haus, Wohnung) erben, unbedingt eine Erklärung abgeben und die ISD in Spanien zahlen.

2. Wie die ISD berechnet wird: die Schlüsselrolle der Autonomen Gemeinschaften

Die Berechnung der ISD ist eine geteilte Kompetenz zwischen dem Zentralstaat und den 17 Autonomen Gemeinschaften. Das macht diese Steuer so komplex: Der zu zahlende Betrag kann je nach Region, in der sich das Gut befindet, erheblich variieren.

Der nationale Steuertarif (Staatstarif)

In Ermangelung einer regionalen Regelung (oder für bestimmte Fälle von Nicht-Ansässigen) gilt der progressive nationale Steuertarif. Er reicht von 7,65 % bis 34 %.

| Steuerpflichtige Bemessungsgrundlage (bis) | Zu zahlender Betrag | Rest der steuerpflichtigen Bemessungsgrundlage | Anwendbarer Satz (%) |

|---|---|---|---|

| 0,00 € | 0,00 € | 7 993,46 € | 7,65% |

| 7 993,46 € | 611,50 € | 7 987,45 € | 8,50% |

| 15 980,91 € | 1 290,43 € | 7 987,45 € | 9,35% |

| ... | ... | ... | ... |

| 797 555,08 € | 230 468,69 € | Darüber hinaus | 34,00% |

Die entscheidende Bedeutung der Autonomen Gemeinschaften

Fast alle Autonomen Gemeinschaften haben Gesetze erlassen, um Ermäßigungen (reducciones) und Freibeträge (bonificaciones) anzubieten, die weitaus vorteilhafter sind als die des Staates. Diese Vorteile werden vorrangig angewendet.

"Die Region, in der sich die Immobilie befindet, ist der entscheidendste Faktor bei der Berechnung der Erbschaftssteuer in Spanien. Eine Erbschaft in Madrid hat steuerlich nichts mit einer Erbschaft in Valencia oder Katalonien zu tun."

3. Wichtige regionale Befreiungen und Ermäßigungen

Die Ermäßigungen variieren stark, zielen aber in der Regel auf enge Verwandtschaftsverhältnisse ab (Gruppe I und II: Kinder, Ehepartner, Eltern).

Hier sind die häufigsten Freibeträge:

- ✅ Verwandtschaftsgrad: Sehr hohe Freibeträge für Ehepartner und Kinder (z.B. 99% in Madrid, 99,9% auf den Kanarischen Inseln, 100% in Andalusien bis zu 1 Million €).

- ✅ Hauptwohnsitz: Eine Ermäßigung auf den Wert des Hauptwohnsitzes des Verstorbenen (oft 95%), unter der Bedingung, dass die Erben ihn für eine bestimmte Anzahl von Jahren (in der Regel 5 bis 10 Jahre) behalten.

- ✅ Behinderung: Spezifische Freibeträge je nach Grad der Behinderung des Erben.

- ✅ Familienunternehmen: Erhebliche Ermäßigungen (oft 95%), um die Kontinuität der Unternehmen zu gewährleisten.

| Autonome Gemeinschaft | Bemerkenswerter Freibetrag / Ermäßigung |

|---|---|

| Madrid | 99% Ermäßigung auf den Steuerbetrag. |

| Andalusien | Befreiung für steuerpflichtige Bemessungsgrundlagen unter 1.000.000 €. |

| Valencianische Gemeinschaft | 100.000 € Freibetrag (Kinder & Ehepartner). Variable Ermäßigungen (z.B. 50%). |

| Katalonien | 99% Ermäßigung für den Ehepartner. Variable Ermäßigungen für Kinder. |

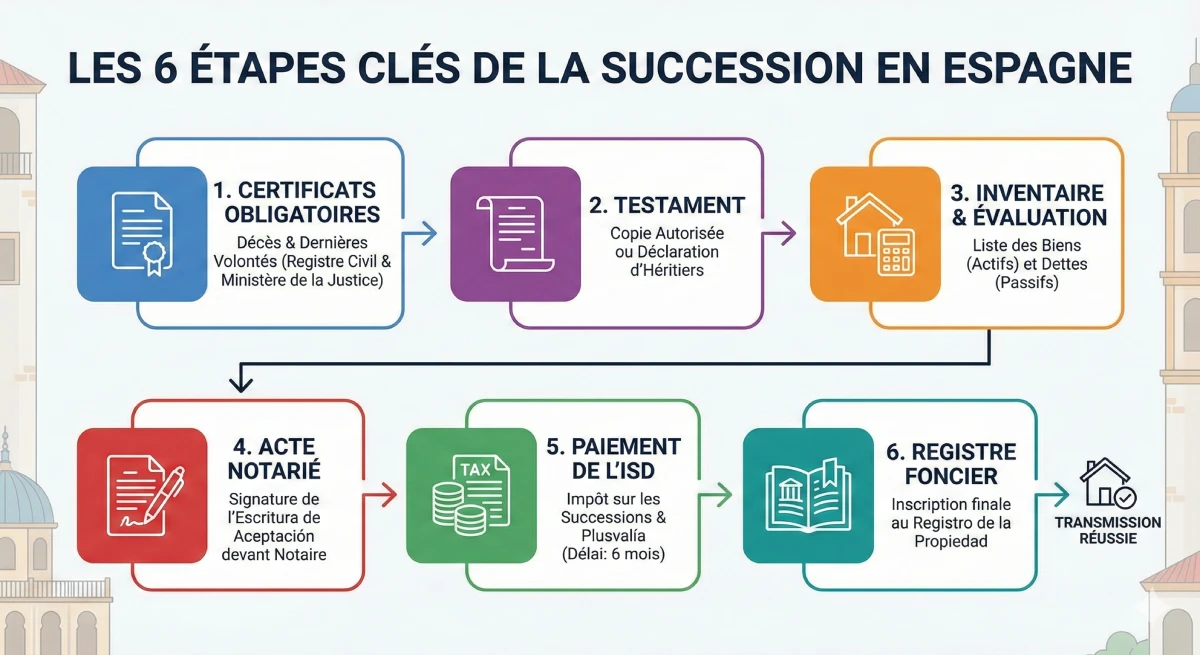

4. Die wichtigsten Schritte der Erbschaftsabwicklung in Spanien

Der Erbschaftsprozess in Spanien umfasst mehrere obligatorische administrative und steuerliche Schritte. Von der Beschaffung der Sterbeurkunde bis zur endgültigen Eintragung der Immobilie im Grundbuch muss jeder Schritt validiert werden.

5. Schenkungen, Verfahren und praktische Beispiele

Der Fall der Schenkungen (Übertragung zu Lebzeiten)

Eine Schenkung unterliegt den gleichen steuerlichen Regeln wie eine Erbschaft (ISD), wird aber vom Beschenkten zum Zeitpunkt der Übertragung erklärt und gezahlt. Immobilienschenkungen erfordern zwingend eine notarielle Urkunde und die Eintragung im Grundbuch (Registro de la Propiedad).

Achtung: Die Schenkung kann beim Schenker auch die Zahlung der Kapitalertragssteuer (IRPF für Ansässige) und der kommunalen Wertzuwachssteuer (plusvalía municipal) auslösen.

Einzuhaltende Verfahren und Fristen

Die Einhaltung der Fristen ist grundlegend, um Strafen zu vermeiden:

- ⏱️ Für eine Erbschaft: Der Erbe hat 6 Monate ab dem Todestag Zeit, um die Erklärung (Modell 650 oder 651) einzureichen und die ISD zu zahlen. Eine Verlängerung um weitere 6 Monate kann beantragt werden (vor Ablauf des 5. Monats).

- ⏱️ Für eine Schenkung: Die Erklärung muss innerhalb von 30 Werktagen nach Unterzeichnung der Schenkungsurkunde erfolgen.

Praktisches Beispiel: Erbschaft einer Wohnung

Nehmen wir das Beispiel eines deutschen Staatsbürgers, der (in direkter Linie, als Kind) eine Wohnung in Spanien im Wert von 300.000 € erbt:

- ➡️ Wenn sich die Immobilie in Katalonien befindet: Nach Abzügen und Ermäßigungen kann der Erbe etwa 10.000 € zahlen.

- ➡️ Wenn sich die Immobilie in Madrid befindet: Der direkte Erbe profitiert von einer 99%igen Ermäßigung, wodurch die Steuer auf nur wenige Hundert Euro reduziert wird.

6. Risiken, Ratschläge und Doppelbesteuerung

Folgen bei Nichtzahlung

Ein Zahlungsverzug führt zu Zinsen und Säumniszuschlägen (recargos) seitens der spanischen Finanzverwaltung (Agencia Tributaria).

Schlimmer noch, keine Eigentumsübertragung kann im Grundbuch vorgenommen werden ohne den Nachweis der Zahlung (oder Befreiung) der ISD. Der Erbe kann die Immobilie daher weder verkaufen noch beleihen, solange die Steuer nicht beglichen ist.

Praktische Ratschläge zur Optimierung der Übertragung

Um eine Übertragung in Spanien gut vorzubereiten, ist Voraussicht der Schlüssel:

- Konsultieren Sie einen Notar und einen Steuerberater (asesor fiscal), der auf internationales Recht spezialisiert ist und die Besonderheiten der betreffenden Region (Comunidad Autónoma) kennt.

- Erwägen Sie eine Schenkung zu Lebzeiten, wenn die Besteuerung in der Region für Schenkungen vorteilhafter ist als für Erbschaften.

- Berücksichtigen Sie die Doppelbesteuerungsabkommen zwischen Spanien und Ihrem Wohnsitzland (wie Deutschland oder Österreich), um eine Doppelbesteuerung zu vermeiden.

- Planen Sie die für die Steuerzahlung erforderliche Liquidität ein, da diese "im Voraus" zu zahlen ist, um die Gelder aus der Erbschaft freigeben zu können.

- Konsultieren Sie die offiziellen Ressourcen der Finanzverwaltung, wie das Praktische Handbuch zur Erbschaftssteuer (auf Spanisch).

Fazit

Die Erbschafts- und Schenkungssteuer in Spanien ist eine komplexe Besteuerung, da sie stark von den Autonomen Gemeinschaften abhängt. Der zu zahlende Betrag hängt weniger vom Wert der Immobilie ab als vielmehr von ihrem Standort (Madrid, Andalusien, Valencia usw.) und dem Verwandtschaftsgrad.

Eine gute Vorbereitung, begleitet von spezialisierter Beratung, ist unerlässlich. Sie ermöglicht es, den zu zahlenden Betrag erheblich zu reduzieren und eine reibungslose Übertragung Ihres Immobilienvermögens in Spanien zu gewährleisten.

Möchten Sie Ihre Erbschaftsplanung optimieren?

Nutzen Sie Marktchancen. Lassen Sie uns über Ihr Projekt sprechen.

Inhaltsverzeichnis des Artikels

- Einleitung

- 1. Wer ist von der Erbschaftssteuer (ISD) betroffen?

- 2. Wie die ISD berechnet wird: die Schlüsselrolle der Autonomen Gemeinschaften

- Der nationale Steuertarif (Staatstarif)

- Die entscheidende Bedeutung der Autonomen Gemeinschaften

- 3. Wichtige regionale Befreiungen und Ermäßigungen

- 4. Die wichtigsten Schritte der Erbschaftsabwicklung in Spanien

- 5. Schenkungen, Verfahren und praktische Beispiele

- Der Fall der Schenkungen (Übertragung zu Lebzeiten)

- Einzuhaltende Verfahren und Fristen

- Praktisches Beispiel: Erbschaft einer Wohnung

- 6. Risiken, Ratschläge und Doppelbesteuerung

- Folgen bei Nichtzahlung

- Praktische Ratschläge zur Optimierung der Übertragung

- Fazit

FAQ: Erbschaft- und Schenkungsteuer (ISD)

Alle Antworten zur spanischen Erbschaft- und Schenkungsteuer

Die ISD (Impuesto sobre Sucesiones y Donaciones) ist die spanische Erbschaft- und Schenkungsteuer. Sie fällt bei jeder Vermögensübertragung durch Erbschaft (Nachlass) oder zu Lebzeiten (Schenkung) an.

Ja. Wenn Sie kein Resident sind (z.B. in Deutschland leben) und eine Immobilie in Spanien (wie eine Wohnung oder ein Haus) erben, sind Sie gesetzlich verpflichtet, eine Steuererklärung abzugeben und die ISD in Spanien für diese Immobilie zu entrichten.

Nein, absolut nicht. Dies ist der wichtigste Punkt. Obwohl es einen nationalen Steuersatz (von 7,65 % bis 34 %) gibt, wird die Steuer von den 17 Autonomen Gemeinschaften (Regionen) verwaltet. Der endgültig zu zahlende Betrag variiert stark, je nachdem, ob sich die Immobilie in Madrid, Andalusien, Valencia oder Katalonien befindet.

Ja. Die meisten Regionen bieten sehr erhebliche Ermäßigungen (reducciones) und Freibeträge (bonificaciones) für direkte Erben (Gruppe I und II) an. Zum Beispiel beträgt in Madrid der Freibetrag 99 % der Steuer, und in Andalusien gibt es eine Freigrenze von bis zu 1 Million Euro.

Für eine gleiche Wohnung im Wert von 300.000 €, die von einem Kind geerbt wird:

-

In Madrid: Dank des 99 %-Freibetrags würde die Steuer nur einige Hundert Euro betragen.

-

In Katalonien: Nach Anwendung der regionalen Freibeträge könnte die Steuer etwa 10.000 € betragen.

Sie haben eine Frist von 6 Monaten ab dem Sterbedatum, um die Erklärung (Modell 650 oder 651) einzureichen und die Steuer zu zahlen.

Ja, es ist möglich, eine Verlängerung um weitere 6 Monate zu beantragen. Achtung: Dieser Antrag muss unbedingt vor dem Ende des fünften Monats nach dem Todesfall gestellt werden.

Dies hängt vollständig von der Region ab. Die Steuer ist dieselbe (ISD), aber die regionalen Freibeträge können sich unterscheiden. Eine Schenkung muss sofort (innerhalb von 30 Tagen) deklariert werden und erfordert eine notarielle Urkunde. Es ist unerlässlich, eine Simulation mit einem Steuerberater durchzuführen.

Ja. Das ist ein entscheidender Punkt. Der Beschenkte (der Empfänger) zahlt die ISD (Schenkungsteuer). Aber Sie, der Schenker (der Geber), können zwei weitere Steuern schulden: die Einkommensteuer auf den Gewinn (IRPF) und die Plusvalía municipal.

Neben Strafen und Verzugszinsen ist die schwerwiegendste Folge, dass das Grundbuchamt (Registro de la Propiedad) die Immobilie blockiert. Sie können die Immobilie nicht auf Ihren Namen eintragen lassen und sie daher weder verkaufen noch verpfänden, solange die Steuer nicht beglichen ist.

Ja, die meisten Regionen sehen eine erhebliche Ermäßigung (oft 95 %) auf den Wert der Hauptwohnung des Verstorbenen vor. Diese Ermäßigung ist in der Regel an die Verpflichtung der Erben geknüpft, die Immobilie für eine bestimmte Anzahl von Jahren (je nach Region 5 bis 10 Jahre) zu behalten.

Um eine Doppelbesteuerung zu vermeiden, hat Spanien mit bestimmten Ländern, darunter auch Deutschland, Doppelbesteuerungsabkommen (DBA) unterzeichnet. Diese Abkommen teilen das Besteuerungsrecht auf oder ermöglichen es, die im Ausland gezahlte Steuer anzurechnen. Die Anwendung ist komplex und erfordert den Rat eines Experten.

Die 6 Hauptschritte sind:

- Die Sterbeurkunde beschaffen.

- Das Testamentsregister (Certificado de Últimas Voluntades) einholen.

- Ein Inventar der Vermögenswerte und Schulden erstellen.

- Die Erbschaftsteuer (ISD) zahlen.

- Die Erbschaftsannahmeurkunde beim Notar unterzeichnen.

- Die Immobilie im Grundbuchamt auf Ihren Namen eintragen lassen.

Antizipieren Sie und lassen Sie sich begleiten. Versuchen Sie nicht, dies alleine zu regeln. Konsultieren Sie einen Steuerberater (asesor fiscal) oder einen Notar, der auf internationales Erbrecht spezialisiert ist und die spezifischen Gesetze der Autonomen Gemeinschaft, in der sich die Immobilien befinden, genau kennt.

Im Gegensatz zu einer Erbschaft (Frist von 6 Monaten) muss eine Schenkung viel schneller deklariert und die Steuer gezahlt werden: innerhalb von 30 Werktagen nach Unterzeichnung der Schenkungsurkunde beim Notar.