Seniorlån i Spanien: Den Verkliga Kostnaden och Åldersgränsen på 75 År

Introduktion

Att köpa en fastighet för sin pension i solen är ett stort livsprojekt. Spanien, med sitt klimat och sin livskvalitet, är en prioriterad destination. Men när det kommer till att finansiera ett sådant köp, stöter ”senior”-köpare (generellt 55 år och äldre) på en komplex finansiell verklighet. Frågan handlar inte bara om huruvida man kan låna, utan till vilket pris, och framför allt, hur länge.

Som experter på bostadsfinansiering för icke-residenter i Spanien behöver vi klargöra två myter. För det första är räntan på låneförsäkringen (seguro de vida) inte det enda hindret; den ökar med åldern, men den verkliga utmaningen ligger någon annanstans. Det verkliga stoppet är åldersgränsen för slutåterbetalning, som de flesta spanska banker har satt till 75 år. Denna artikel analyserar den verkliga kostnaden och begränsningarna för seniorlån i Spanien.

Det Verkliga Hindret: Åldersgränsen på 75 År

Detta är den gyllene regeln som går före alla andra: de flesta spanska banker (Sabadell, CaixaBank, BBVA...) kräver att låntagaren ska ha återbetalat sitt bolån fullständigt före sin 75-årsdag. Ett fåtal banker kan sträcka sig till 80 år, men 75 år är marknadsstandarden.

Denna regel har en direkt och mekanisk konsekvens: den minskar drastiskt lånetiden. Ju senare du lånar, desto kortare blir återbetalningstiden. En kortare löptid innebär en högre månadskostnad, som ändå måste respektera den maximala skuldkvoten på 30-35% av din inkomst.

Ålderns inverkan på lånetiden: Saxeffekten

Vid ett fastighetsköp är en kort lånetid ofta ett större hinder än själva räntan. Här är ”saxeffekten” av 75-årsregeln på den maximala lånetiden (plazo de amortización).

| Din nuvarande ålder | Maximal lånetid | Konsekvens |

|---|---|---|

| 60 år | 15 år | Hanterbara månadskostnader. |

| 65 år | 10 år | Höga månadskostnader, minskad låneförmåga. |

| 68 år | 7 år | Mycket höga månadskostnader, lån ofta nekat (skuldkvot överskriden). |

| 70 år och äldre | 5 år eller mindre | Att få ett traditionellt bolån är nästan omöjligt. |

Den Verkliga Kostnaden: Ränta och Beräkning av Seniorförsäkring (Seguro de Vida)

Det andra hindret är kostnaden för liv- och invaliditetsförsäkringen (Seguro de Vida). Den är inte lagligt obligatorisk (till skillnad från hemförsäkring), men den krävs av banken för att garantera lånet. Dess kostnad beräknas utifrån din ålder, ditt hälsotillstånd och det lånade kapitalet.

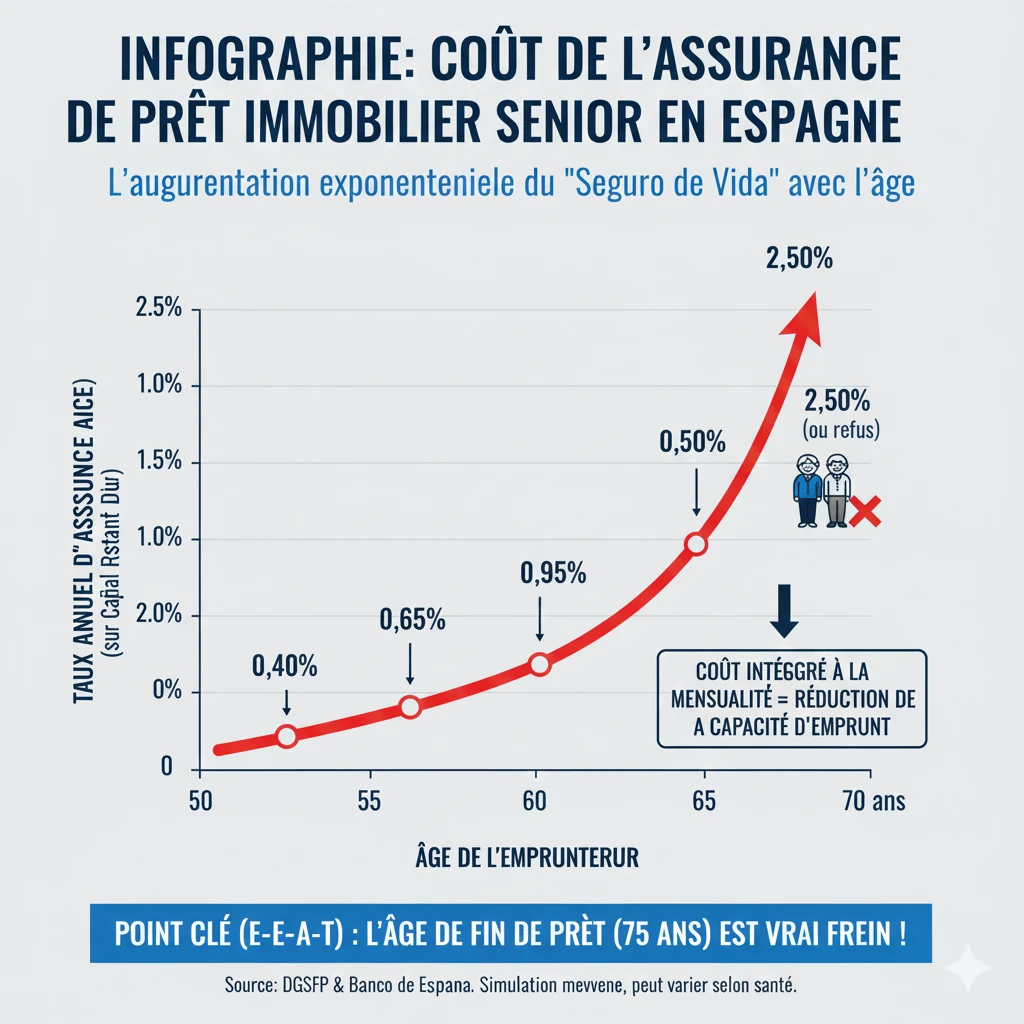

För seniorer är denna kostnad inte försumbar och ökar exponentiellt. Den är direkt integrerad i din månadskostnad (Effektiv ränta) och påverkar därmed din skuldkvot.

Fällan med ”Prima Única Financiada” (Engångspremie)

Många spanska banker erbjuder seniorer att betala försäkringen på en gång via en ”Prima Única”. De föreslår att du inkluderar den i det lånade kapitalet. Detta är en mycket dålig lösning :

- Kapitalökning: Om du lånar 100 000 € och försäkringen kostar 15 000 €, beviljar banken dig ett lån på 115 000 €.

- Ränta på försäkringen: Du betalar ränta (låneräntan) på kostnaden för din försäkring under hela lånetiden!

Vårt expert råd: Kräv alltid en betalning med årlig premie (Prima Anual), även om banken insisterar på att sälja sin ”husförsäkring” med engångspremie.

| Åldersgrupp | Uppskattad Genomsnittlig Årlig Ränta |

|---|---|

| 50-55 år | 0,40% - 0,60% |

| 56-60 år | 0,65% - 0,90% |

| 61-65 år | 0,95% - 1,40% |

| 66-70 år | 1,50% - 2,50% (eller avslag) |

Vilka lösningar finns för att låna som pensionär?

Inför dubbelbegränsningen med ålder (75 år) och försäkringskostnad fokuserar lösningarna för pensionärer på att minska risken för banken.

- Öka kontantinsatsen (Acompte)

Detta är den enklaste lösningen. Som icke-resident är minimikontantinsatsen 30% (+12% i avgifter). Som senior minskar en kontantinsats på 50% eller 60% det lånade kapitalet. Ett mindre kapital över en kortare period (10 år) kan generera en månadskostnad som respekterar din skuldkvot. - Medlåntagaren (Cotitular)

Detta är den mest effektiva lösningen. Om du lånar med ett yngre barn (eller en tredje part), kommer banken att beräkna lånetiden utifrån åldern på den yngste medlåntagaren. Om din dotter är 40 år kan du återigen låna på 20 eller 25 år, vilket sänker månadskostnaden. - Pantsättning (Pignoración)

Om försäkringen nekas eller är för dyr, kan du erbjuda banken att pantsätta (blockera) en summa pengar (till exempel på en livförsäkring eller ett värdepapperskonto) som säkerhet. Om du avlider, tar banken ut pengar från detta blockerade kapital.

Fallet med "Hipoteca Inversa" (Omvänt Bolån)

Obs, "Hipoteca Inversa" är inte ett lån för att köpa en fastighet. Det är en produkt avsedd för seniorer (generellt +65 år) som redan äger sin bostad i Spanien (utan kredit) och som önskar erhålla en månatlig livränta genom att pantsätta sitt eget hus.

Officiell Resurs

Regleringen av försäkringar kopplade till bostadslån övervakas i Spanien av DGSFP (Dirección General de Seguros y Fondos de Pensiones) och Spaniens Bank. Du kan konsultera dina rättigheter som konsument på deras portal.

Slutsats

Att låna i Spanien som pensionär är en utmaning, men det är inte oöverstigligt om projektet är välstrukturerat. Det verkliga hindret är inte så mycket räntan på låneförsäkringen, även om den är hög, som den av bankerna fastställda åldersgränsen på 75 år.

Denna begränsning minskar mekaniskt din lånetid, vilket får månadskostnaderna att stiga över den tillåtna skuldkvoten. Vår erfarenhet (Experience) visar att de två enda gångbara lösningarna för ett seniorlån är att minska det lånade kapitalet genom en stor kontantinsats (mer än 50%) eller att lägga till en yngre medlåntagare för att förlänga lånetiden.

Är din seniorfinansiering genomförbar?

Dra nytta av marknadsmöjligheter. Låt oss diskutera ditt projekt.

Artikelns innehållsförteckning

FAQ: Bolån i Spanien för pensionärer (Seniorlån)

Våra experter svarar på utmaningarna med åldersgränsen (75 år) och försäkringskostnaden.

Det verkliga hindret är inte försäkringskostnaden, utan åldersgränsen för låneåterbetalningen. De flesta spanska banker kräver att lånet ska vara fullt återbetalt före din 75-årsdag.

Det är den gyllene regeln på den spanska bolånemarknaden för seniorer. Bankerna (Sabadell, CaixaBank, BBVA...) beräknar lånetiden för att säkerställa att din sista månadsbetalning är gjord innan du fyller 75 år. Vissa sällsynta banker kan sträcka sig till 80 år, men 75 år är normen.

Den maximala lånetiden blir 10 år (75 år - 65 år = 10 år). Om du är 68 år minskar den maximala lånetiden till 7 år.

Eftersom en kort återbetalningstid leder till en mekaniskt högre månadsbetalning. Denna höga månadsbetalning riskerar att överskrida den maximala skuldsättningsgraden som banken tillåter (generellt 30-35% av din inkomst), vilket leder till avslag på låneansökan.

Det är nästan omöjligt. Vid 70 års ålder skulle den maximala lånetiden vara 5 år, vilket genererar så höga månadsbetalningar att skuldsättningsgraden nästan alltid överskrids.

Det är det andra hindret, men inte det största. Dess kostnad är hög och påverkar skuldsättningsgraden, men det huvudsakliga hindret är fortfarande lånetiden som åläggs av 75-årsregeln.

Kostnaden ökar exponentiellt med åldern. Artikeln uppskattar att mellan 61 och 65 år ligger den genomsnittliga årskostnaden mellan 0,95% och 1,40% av återstående skuldbelopp. Mellan 66 och 70 år kan den stiga från 1,50% till 2,50% per år, och till och med leda till att försäkringen nekas.

Nej, den är inte lagligen obligatorisk (till skillnad från hemförsäkring). Däremot krävs den i praktiken av banken för att säkerställa lånet vid dödsfall eller invaliditet.

Det är en "fälla" som erbjuds av många spanska banker. De erbjuder dig att betala försäkringen i en engångssumma (Engångspremie) och att inkludera detta belopp i ditt bolånekapital.

Det är en mycket dålig lösning eftersom du betalar ränta på kostnaden för din försäkring. Om du lånar 100 000 € och försäkringen kostar 15 000 €, lånar banken dig 115 000 € och du betalar ränta på hela detta belopp.

Man bör kräva en betalning med en årspremie (Prima Anual). Du betalar försäkringen varje år, dess kostnad beräknas på återstående skuldbelopp (och minskar därmed över tid) och du betalar ingen ränta på försäkringskostnaden.

Artikeln identifierar tre huvudlösningar:

-

Öka kontantinsatsen (Acompte): Sikta på 50% eller 60% i kontantinsats för att minska det lånade kapitalet.

-

Lägga till en medlåntagare (Cotitular): Låna tillsammans med en yngre person (t.ex. ett barn).

-

Pantsättning (Pignoración): Låsa en summa pengar (t.ex. livförsäkringskapital) som säkerhet om försäkringen nekas.

Den mest effektiva lösningen är att lägga till en yngre medlåntagare. Banken kommer att beräkna den maximala lånetiden baserat på åldern hos den yngsta medlåntagaren, vilket gör att ni kan låna på 20 eller 25 år igen och drastiskt minska månadsbetalningarna.

Medan en "standard" icke-resident behöver 30% i kontantinsats (+ avgifter), råds en pensionär som köper att sikta på en kontantinsats på 50% eller 60%. Detta minskar lånebeloppet, och månadsbetalningen (även på 10 år) kan då rymmas inom de tillåtna 35% skuldsättningsgraden.

Nej. Artikeln är tydlig: "Hipoteca Inversa" är inte ett lån för att köpa en fastighet. Det är en finansiell produkt för seniorer som redan äger sin bostad i Spanien och som vill få en livränta genom att pantsätta denna fastighet.